A bankok 83 százaléka a lakossági hitelkereslet visszaesésére számít

ElemzésekA második negyedév mind a vállalati, mind a háztartartási szegmens számára erős negyedév volt, a hitelezés jelentősen bővült. Ehhez nagymértékben hozzájárultak az állami és jegybanki kamattámogatott hitelek. A következő negyedévekben ugyanakkor gyengébb hitelezési folyamatok várhatók többek között a kamatkörnyezet emelkedése miatt – mutattak rá az MNB szakemberei.

Az MNB a 2022. évi Hitelezési folyamatok jelentés bemutatásáról sajtótájékoztatót tartott.

Vállalati hitelpiac

Dancsik Bálint, a jegybank főosztályvezetője elmondta, a vállalati hitelállomány a második negyedévben 344 milliárd forinttal bővült. A hitelállomány növekedését leginkább a hosszabb lejáratú forinthitelek támogatták. Az éves növekedési ütem elérte a 15 százalékot a vállalatoknál, míg a kkv-knál 13 százalékos volt a dinamika.

A vállalati hitelállomány növekedésének üteme a kötvényekkel együtt elérte a 22 százalékot éves alapon.

A kkv hitelek esetében a forintban denominált hitelek jellemezték a negyedéves kibocsátást. Az új hitelkihelyezés 70 százaléka a kkv szegmenshez kötődött – mutatott rá Dancsik Bálint.

Támogatott hitelek

Szinte minden nemzetgazdasági ágazatban nőtt az államilag támogatott hitelek aránya az új kkv szerződéseken belül.

A piaci hitelek részaránya a teljes vállalati szegmensben 60 százalékra, míg a kkv szegmensben 51 százalékra mérséklődött a korábbi 79 és 64 százalékról.

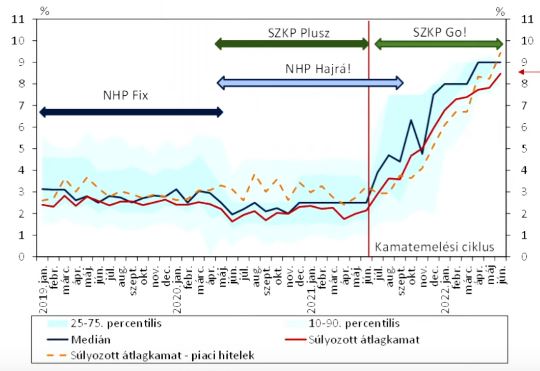

Kamatok – kkv szegmens

A kkv szegmensben mind a beruházási-, mind a forgóeszközhitelek átlagos kamatlába emelkedett – fejtette ki Dancsik Bálint.

A beruházási hitelek kamata 8,5 százalékra emelkedett az egy évvel ezelőtti 3 százalék körüli értékekről.

Forintban denominált új beruházási hitelek súlyozott átlagos kamatlába és a kamatlábak eloszlása a kkv szegmensben

Forrás: MNB

Banki konjunktúra felmérés

A banki konjunktúra felmérés alapján a bankok többsége továbbra is a vállalati hitelállomány bővítését tervezi.

A portfólióminőség romlására a bankok 37 százaléka számít a bizonytalan makrogazdasági környezet miatt.

A vállalati hitelfeltételek nem változtak érdemben a második negyedévben, ugyanakkor a bankok egyharmada szigorítani kíván a hitelezési feltételeken a második félévben.

2022 második félévében a bankok egyharmada a vállalati hitelkereslet visszaesésére számít. A rövidlejáratú hitelek kereslete élénkülhet, azonban a gazdasági bizonytalanság a beruházási hitelezés gyengülését okozzák.

A vállalati portfólióban összességében nem érzékelhető a kockázatok drasztikus realizálódása, de szoros monitoring indokolt.

Háztartási hitelezés

A lakossági hiteldinamika fokozatos lassulásában a moratóriumban való csökkenő részvétel is szerepet játszik – világított rá Dancsik Bálint.

2022 második negyedévében a teljes háztartási hitelállomány 285 milliárd forinttal bővült. Az éves növekedési ütem elérte a 11 százalékot. A hitelmoratóriumban való részvétel 5 százalékot tett ki.

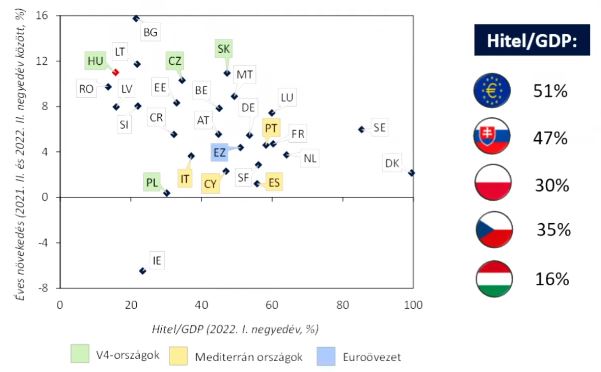

A lassulás ellenére a hazai hiteldinamika nemzetközi összevetésben továbbra is kimagasló.

Háztartási hitelek éves növekedési üteme és a GDP arányos hitelállomány nemzetközi összehasonlításban

Forrás: MNB

Lakáshitelek

A lakáshitelek kibocsátása historikus csúcsot ért el a negyedév során.

A Babaváró hitelek szerződési összege 120 milliárd forintot tett ki a második negyedévben, azonban ez 21 százalékos visszaesést jelent éves alapon. A személyi hitelek 18, a lakáscélú hitelek 17 százalékkal bővültek.

Júliusban a lakossági hitelállomány 58 milliárd forinttal bővült, ezáltal a hiteldinamika 10 százalékra mérséklődött. A hónap során megkötött hitelszerződések 191 milliárd forintos volumene 26 százalékkal elmarad 2021 júliusától. E mögött a lakáshitelkibocsátás 33 százalékos visszaesése állt.

Zöld otthon program (ZOP)

Az MNB Zöld otthon programjának indulásával emelkedett az új lakás vásárlására vagy építésére felvett lakáshitelek aránya.

Míg használt lakásra 13 százalékkal kevesebb hitelszerződést kötöttek, addig az új lakáspiacon 152 százalékkal nőtt a hitelszerződések volumene.

Szerződési összeg

Az új lakáshitelpiacon egy év alatt közel 6 millió forinttal emelkedett az új lakáscélra igényelt hitelek átlagos szerződéses összege. Az átlagos szerződési összeg 35,3 millió forintra, míg az átlagos hitelfutamidő 23 évre nőtt.

Előretekintve, a jegybanki kamatemelések és a magasabb törlesztőrészletek sokakat arra kényszeríthetnek, hogy kisebb hitelösszegeket vegyenek fel.

A lakásárak emelkedése ellenben növelően hat a hitelösszegekre.

CSOK

Emelkedett az új lakásra igényelt CSOK részaránya. A második negyedéves lakáshitel-kibocsátás 24 százaléka, azaz 101 milliárd forint kötődött a CSOK-hoz, melynek 38 százaléka államilag kamattámogatott hitel volt.

Hitelezési feltételek

A második negyedév során tapasztalt élénk lakáshitel-kereslet visszaesése várható az év második felében.

A bankok 35 százaléka szigorított a második negyedévben a hitelezési feltételeken és 44 százalékuk további szigorítást tervez a második félévben.

A bankok nettó 20 százaléka érzékelt keresletélénkülést a második negyedévben, de 83 százalékuk csökkenő keresletre számít a második félévben.

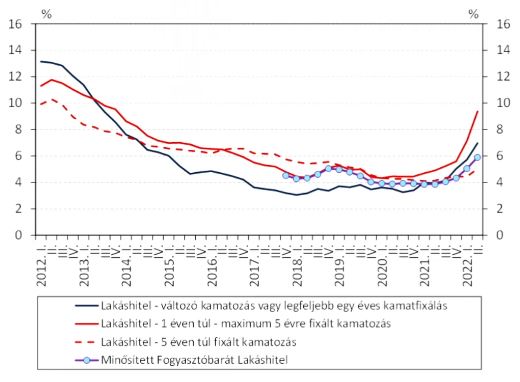

Hitelkamatok, lakossági szegmens

Az emelkedő kamatkörnyezet megjelenik a lakáscélú hitelek THM számaiban.

2022 első felében a lakáshitelek árazását befolyásoló hosszú hozamok és forrásköltségek súlyozott átlaga 1,5 százalékponttal emelkedett, míg az átlagos THM mindössze 1 százalékponttal nőtt.

Az új kibocsátású lakáshitelek THM-szintje