Erős a hazai bankszektor sokkellenálló képessége

ElemzésekA hazai bankokat felkészült állapotban érték az orosz-ukrán háború nyomán emelkedő kockázatok. Rövidtávon a hitelkockázatok a lakossági és a vállalati szegmensben is jelentősen növekedni fognak az MNB szerint. A bankok számára kockázatot jelent a lakóingatlanok túlértékeltsége. Ugyanakkor még egy jelentős likviditási sokk esetén is képes teljesíteni a bankszektor a likviditási követelményeket. A háborús bizonytalanságban lassulhat a vállalati hiteldinamika, de továbbra is bővülés várható.

Az MNB a Stabilitási jelentésről online sajtótájékoztató tartott. Dancsik Bálint, a jegybank főosztályvezetője elmondta, az orosz-ukrán háború újabb kockázatokat jelent, amire fel kell készülnie a szektornak.

A kockázatok miatt a fókusz a rövidtávú folyamatokra helyeződött, de a strukturális problémák is tovább mélyültek.

A rövidtávú kockázatok között a stagfláció kockázatát, a gyorsan emelkedő kamatkörnyezetet, a hitelportfolióminőség romlását és a kamatstop intézkedéssel kapcsolatos bizonytalanságot lehet megemlíteni.

A hosszú távú, stratégiai kihívások között a zöld szempontok, a versenyképesség, a digitalizáció és a hatékonyság szerepelnek.

Nemzetközi működési környezet

A háború jelentősen megváltoztatta a világgazdaság kilátásait. Az emelkedő infláció és az elhúzódó háború kedvezőtlenül hat a növekedési kilátásokra. Felerősödtek a stagflációs kockázatok – mutatott rá Dancsik Bálint.

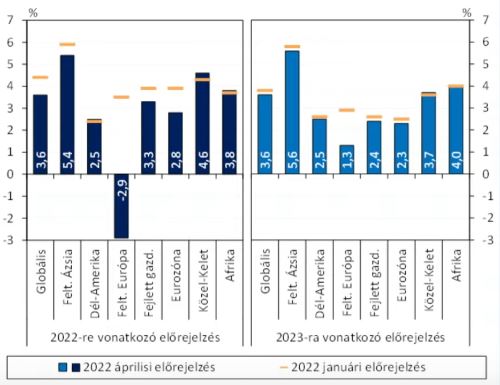

A világgazdaság reál-GDP növekedése 2022-ben 3,6 százalékot érhet el, ami 0,8 százalékpontos csökkenés az IMF januári prognózisához képest. Az európai gazdaságot nagyobb mértékű lassulás érheti. Leginkább a feltörekvő európai országok érintettek.

IMF 2022-es és 2023-as reál-GDP növekedésére adott előrejelzései

Forrás: MNB, IMF

Infláció

Az energiahordozók drágulása és a korábban is fennálló kínálati súrlódások tovább emelték az inflációt. Az árdinamika 10 százalékra emelkedett a visegrádi országokban átlagosan, míg az eurózónában 7,5 százalékra.

Az infláció egy része a járványhoz köthető: jelentős elhalasztott kereslet találkozott elégtelen kínálattal.

A magasabb áremelkedésre válaszul a régiós jegybankok után már a vezető jegybankok is szigorítanak a pénzpolitikán. Az amerikai Fed kamatemelési ciklusba kezdett, míg az Európai Központi Bank a nem-konvencionális eszköztárát kezdte el leépíteni.

További szigorító lépések fokozott piaci kilengéseket és felerősödő tőkeáramlásokat okozhatnak.

Banki működés

Az infláció és az emelkedő kamatok a banki működésre nézve kockázatokkal járnak. Az emelkedő törlesztőrészletek növelik a nemteljesítés valószínűségét.

Emellett a valós értéken nyilvántartott értékpapír állomány veszteséget okoz. A betéti kamatok lassú emelkedése pénzkiáramlással járhat.

A magasabb kamatkörnyezetben ugyanakkor a banki kamatmarzsok kitágulnak, így a szektor jövedelmezősége kedvezőbb.

Hazai bankrendszer sokkellenálló képessége

A likviditási tartalékok szintje rendkívül magas a bankszektorban.

Ez nagyrészt még a koronavírus miatt bevezetett jegybanki intézkedések eredménye. A jegybank a járvány idején 11 ezer milliárd forinttal támogatta a gazdaság szereplőit, mely összeg érdemi része a bankszektor likviditásában is megjelent. Emellett a kormányzati juttatások hatására megemelkedett a lakosság betétállománya, ami a banki likviditást is javítja.

Mindez erős védelmet biztosít a likviditási sokkokkal szemben, még a geopolitikai kockázatok növekedése mellett is.

Dancsik Bálint rávilágított, még egy jelentős likviditási sokk esetén is képes teljesíteni a bankszektor a likviditási követelményeket.

A bankok tőkemegfelelése a visszaépített követelményekkel számolva is stabil.

A szektor konszolidált tőkemegfelelési mutatója 18,6 százalék volt 2021 végén. A szektor 98 százalékának van 4 százalékot meghaladó szabad tőkéje.

Hitelezési folyamatók

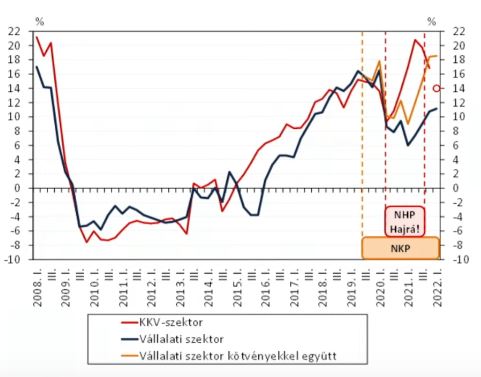

Jelentősen bővült a vállalatok hitel- és kötvényállománya tavaly és az idei év elején. 2022 első negyedévében a vállalati hitelek 11,1, a kkv hitelek 14, a vállalati hitelek kötvényekkel együtt pedig 18,5 százalékkal nőttek.

A teljes vállalati és a kkv szektor hitelállományának növekedési üteme

Forrás: MNB

A Növekedési Kötvényprogram keretében kibocsátott kötvények értéke meghaladta a hitelintézetek vállalati hitelállományának egynegyedét.

A bankrendszert a vállalati hitelezés ciklikus pozíciója alapján egyensúly közeli helyzetben érte az orosz-ukrán háború.

A háborús bizonytalanságban azonban lassulhat a vállalati hiteldinamika, de továbbra is bővülés várható.

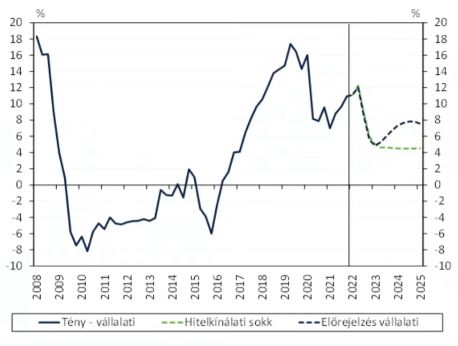

A vállalati hitelállomány éves növekedési ütemének előrejelzése

Forrás: MNB

Egyelőre egyik bank sem tapasztalt visszaesést a hitelkeresletben, azonban jelentős átrendeződésről számoltak be. A forgóeszköz-hitelek kereslete növekedhet, míg a beruházási hitelek kereslete csökkenhet.

A Széchényi kártya program az idei év első felében még támogatja a kkv szektor hitelfelvételét rendkívül kedvező 0,5 és 2,5 százalékos fix kamatokkal. Emiatt a konstrukció iránti hitelkereslet erősödése tapasztalható.

Lakossági hitelezés

Az állami támogatások hozzájárulásával új csúcsot ért el a lakáshitelek kibocsátása.

A lakossági hitelállomány 15 százalékkal bővült a tavalyi évben, míg márciusra 13 százalékra mérséklődött az éves hiteldinamika.

Ennek két fő oka van. Egyrészt tavaly novemberben megszűnt az általános moratórium, így a lakosság széles körben elkezdte törleszteni hiteleit.

Másrészt 2022 elején a lombard hitelek állománya érdemben mérséklődött. Ennek az volt az oka Dancsik Bálint elmondása alapján, hogy a korábban jellemzően MÁP Plusz állampapír fedezet mellett felvett lombard hitelek a kamatkörnyezet emelkedésével kiárazódtak. A befektetők elkezdték visszaváltani a lombard hiteleket a MÁP Plusz papírok eladásával párhuzamosan.

2021-ben a lakossági hitelkibocsátás új rekordot ért el, de reálértéken még elmarad a 2008-as válság előtti szintektől.

Az NHP Zöld Otthon Programmal márciusra 43 százalékra nőtt a támogatott hitelek aránya.

Kamatlábak

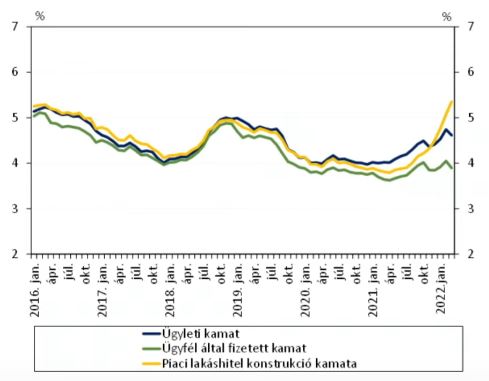

A támogatott hitelek növekvő aránya miatt az ügyfélkamatok kevésbé emelkednek.

A kamatemelések hatását tompítják a támogatott állami lakáshitelek, ahol 3 százalékot fizet az ügyfél. Erre jó példa a CSOK hitel. Emellett a referenciakamatok emelkedése 3-4 hónapos késleltetéssel gyűrűzik csak be az aggregált kamatokba.

Új kibocsátású lakáshitelek átlagos ügyleti és ügyfélkamata

Forrás: MNB

Hitelösszeg

A lakáshitel felvevők pénzügyi kifeszítettsége fokozatosan emelkedik. A lakáspiaci élénküléssel párhuzamosan gyors ütemben emelkednek az átlagos szerződéses összegek. A lakáshitelek esetében egy év alatt 1,1 millió forinttal, 13 millió forintra nőttek.

Ügyfélszinten pedig az átlagos felvett összeg 17 millió forint. Azok esetében, akik több lakáshitelt is felvettek (például a CSOK kamattámogatott lakáshitelt piaci lakáshitellel egészítették ki), ez az érték 26 millió forint.

Lakásárak

Az MNB szoros figyelemmel és növekvő aggodalommal követi a lakásárak túlértékeltségét.

Növekedhetnek a lakóingatlanpiaccal és hitelezéssel kapcsolatos ciklikus pénzügyi rendszerkockázatok.

Emiatt az MNB megemelheti az anticiklikus tőkepufferrátát, ami javítaná a bankszektor sokkellenálló képességét. Erre az elmúlt időszakban több európai országban is sor került.