Az ingatlanalapokat is megtépázhatja a Nemzeti Kötvény

ElemzésekÉvente több mint 10 százalékos felértékelődésre lenne szükség az ingatlanpiacon, hogy megérje ingatlanalapot venni. Mutatjuk miért.

A Nemzeti Kötvényről röviden

A június elejétől induló Nemzeti Kötény jelenleg minden korábbi lakossági állampapírhoz képest kedvezőbb hozamot kínál, amely komoly kihívást jelent az alapkezelő szektornak, beleértve az ingatlanalapokat is.

A Nemzeti kötvény 5 éves tartásával megközelítőleg 5 százalékos kockázatmentes éves átlaghozam érhető el. Ekkora hozammal jó eséllyel még az ingatlanalapok sem tudják majd tartani a lépést.

További komoly előnye ennek új, adómentességet élvező lakossági állampapírnak, hogy szükség esetén bármikor szabadon visszaváltható, így a rövidtávú időhorizonttal rendelkező befektetők számára is vonzó lehet.

Miért nem lesznek versenyképesek az ingatlanalapok?

Az ingatlanalapok a vagyonkezelési díjaknak és egyék költségeknek köszönhetően jellemzően nagyságrendileg mínusz 1,5 - 2,0 százalékról „indítják” az évet. Ahhoz tehát, hogy egy alapkezelő elérje a Nemzeti Kötvény által kínált 5 százalékos szintet, valójában közel 7 százalékos hozamot kell kitermelnie. Ekkor azonban még mindig csak a kockázatmentes hozamnál járunk. Egy racionális befektető – az ingatlanalap kockázatosságától függően - legalább 2-3 százalékpontos felárat elvár ahhoz, hogy a pénzét kockáztassa. Ez alapján 9-10 százalékos hozamot kell ténylegesen kitermelniük az alapkezelőknek.

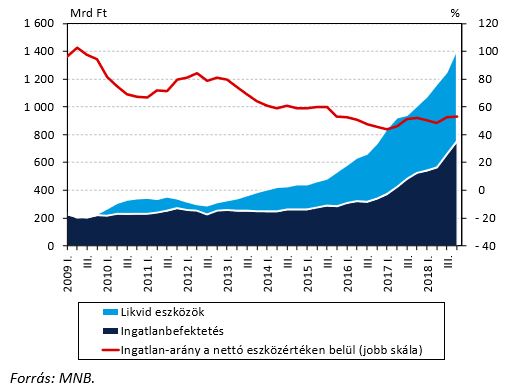

További nehézséget jelent, hogy az ingatlanpiac emelkedésének köszönhetően hatalmas összegek áramoltak be a szektorba. Tavaly 41 százalékkal 1400 milliárd forintra nőtt az ingatlanalapok állománya, de az idei évkezdés sem volt gyenge.

Ingatlanalapok eszközeinek alakulása

Az ingatlanalapokba bezúduló hatalmas összegeket nem tudják hatékonyan elkölteni a portfólió menedzserek, egyre kevesebb a jó hozammal kecsegtető célpont.

Következésképpen az ingatlanalapokon belüli valós ingatlanállomány, azaz a töltöttségi szint jellemzően 50 százalék közelébe süllyedt. Problémát okoz, hogy a másik 50 százalék gyakorlatilag nem termel, ez a rész bankszámlán vagy alacsony kamatozású rövid állampapírokban, diszkontkincstárjegyekben parkol.

Mit jelent ez a hozamokra nézve?

Magyarországon a kereskedelmi ingatlanok kiadásából elérhető hozamok jelenleg 5-6 százalék körül szóródnak.

Ha ezt a nagyságrendileg 6 százalékot elosztjuk kettővel az 50 százalékos töltöttségi szint miatt, akkor már csak 3 százaléknál járunk, ebből viszont le kell még vonni a vagyonkezelési díjakat, azaz összességében csupán valamivel 1 százalék felett alakulhat az alap tényleges hozama.

A hozamok másik forrása az ingatlanállomány esetleges felértékelődéséből adódik. Ahhoz, hogy egy ingatlanalap láthatóan lekörözze a Nemzeti Kötvényt és elérjen egy olyan nettó 7-8 százalék körüli hozamot, a mögöttes ingatlanállománynak 5 év alatt évente átlagosan nagyságrendileg 12 százalékkal kellene emelkednie.

Az 50 százalék körüli átlagos töltöttségi szint miatt ugyanis ezt a 12 százalékos hozamot is el kell osztani hozzávetőlegesen kettővel. Az ebből származó durván 6 százalékos hozamhoz hozzáadjuk még a fent kiszámolt 1 százalékot és egy csekély 0,2-0,3 százalékos részt, ami a rövid kamatozó eszközökből származik, akkor nagyjából teljesülhet a befektetők hozamelvárása.

Azt azonban mindenkinek el kell döntenie, hogy mennyire reális az, hogy 5 éven keresztül évente átlagosan 12 százalékkal emelkedjen az ingatlanpiac.

A kilátások alapvetően kedvezők mind a lakossági mind a kereskedelmi ingatlanok esetében, de egy ekkora, 5 év alatt durván 60 százalékos felértékelődésnek viszonylag alacsony a valószínűsége.

Reálisan nézve csak a még megmaradt, magasabb, 80-90 százalékos töltöttséggel rendelkező ingatlanalapoknak van esélye ekkora hozam elérésére. Ebben az esetben ugyanakkor a kockázatok is jóval nagyobbak. Egy-egy esetleges ingatlanpiaci áresés folyamán, ha kiáramlik a forró pénz, akkor jellemzően a mélypontokon kényszerlikvidálásokat kell ezen alapoknak végrehajtani, amivel a hosszú távú befektetőknek is komoly károkat okoznak. A hozamelvárásnak a kockázatosság miatt ilyen esetekben tehát nagyobbnak kell lennie a fent említett 2-3 százaléknál.

Fontos azt is megjegyezni, hogy már hosszú évek óta tart az ingatlanpiaci emelkedés, és tartósan 7-8 százalék körüli, díjak utáni hozamokat jellemzően nem tud nyújtani a szektor. Sőt a tényleges teljesítmények ennél jóval szerényebbek.

Módosul az ingatlanalapok visszaváltási ideje

További csapást jelenthet a Nemzeti Kötvény mellett az ingatlanalapoknak, hogy május közepétől az újonnan megvásárolt alapok esetében már 180 nap lesz a befektetési jegyek visszaváltási ideje, amely a rövidebb időhorizonttal rendelkező befektetőket távol tarthatja az ingatlanalapoktól.

Az új 180 napos visszaváltási idő szakmailag egyébként teljesen alátámasztható és elsősorban a befektetők érdekeit védi, miután egy-egy mögöttes ingatlan átlagos értékesítési ideje is legalább ennyi, de inkább több.