Készpénzt használ? Van egy rossz hírünk

ElemzésekAz infláció lassan elégeti a párnacihába dugott megtakarításokat.

Gyakran él az a tévképzet a fejekben, hogy a nyugati világban olyan léptékben terjednek a digitális fizetési eszközök, hogy hamarosan már azt se fogják tudni a gazdag országokban, hogy mi fán teremnek a bankók.

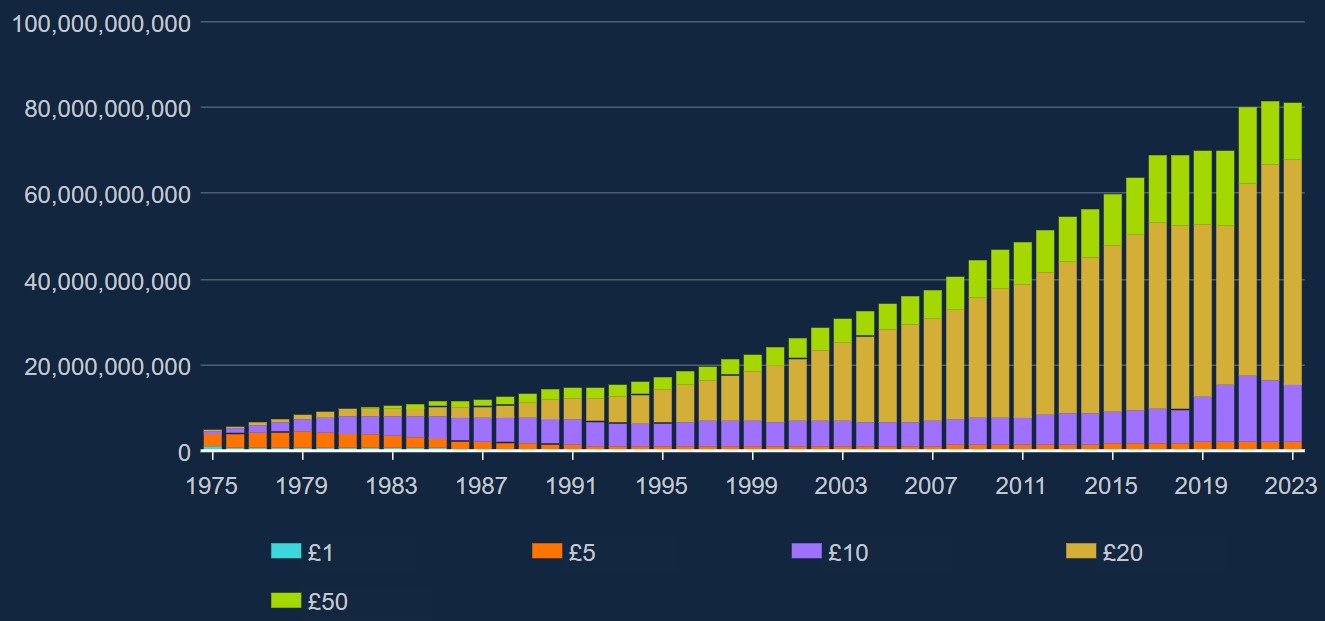

A pénzmentes társadalmak ugyan a skandináv országokban lassan tényleg realitássá válhatnak, ám a legtöbb fejlett államban erről szó sincs. Az angol központi bank adatai szerint például jelenleg közel kétszer annyi font van forgalomban készpénz formájában, mint tíz évvel ezelőtt.

A készpénzes forgalomban lévő font értékbeni nagysága címletek szerinti bontásban

Forrás: Bank of England

Látszólag a számok ellentmondanak egymásnak. Hisz itthon is azt lehet megfigyelni, hogy a fizetéseknél egyre többször fordul elő, hogy valamilyen digitális fizetési formát veszünk igénybe, még ha nem is olyan léptékben, mint tőlünk nyugatabbra. A kasszáknál egyre rendszeresebben kerülnek elő a bankkártyák vagy a mobilok.

Ha az összes fizetési helyzetet nézzük, akkor 2015 és 2021 között volt egy látványos 20 százalékpontos javulás, ami miatt az elektronikus tranzakciók darabszám szerinti aránya felkúszott 31 százalékra.

Vagyis a készpénz elleni harcban ugyan még mindig nem tudott felülkerekedni a digitális fizetés, de a tendencia egyértelműen javul.

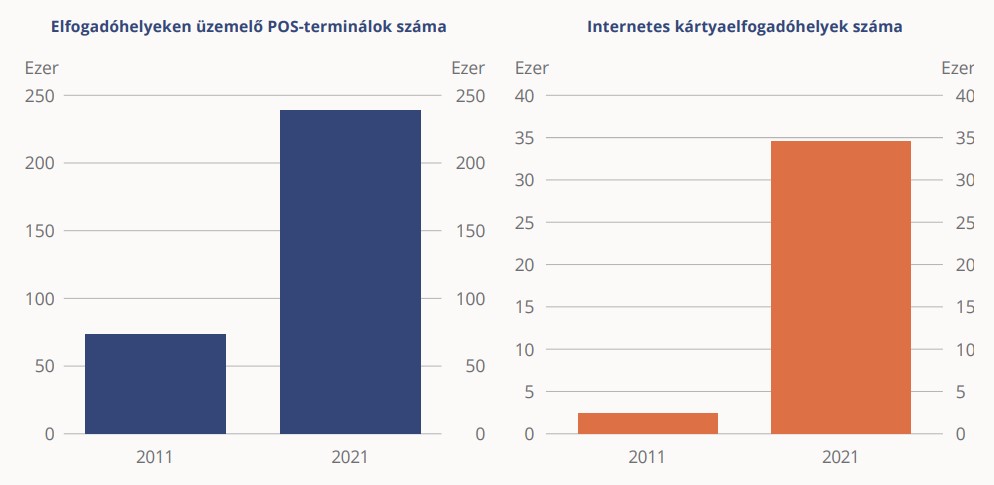

Mindezt segíti az infrastruktúra látványos javulása is.

Forrás: MNB

Forrás: MNB

Csak hogy közben a készpénzállomány egyre nagyobbra duzzad.

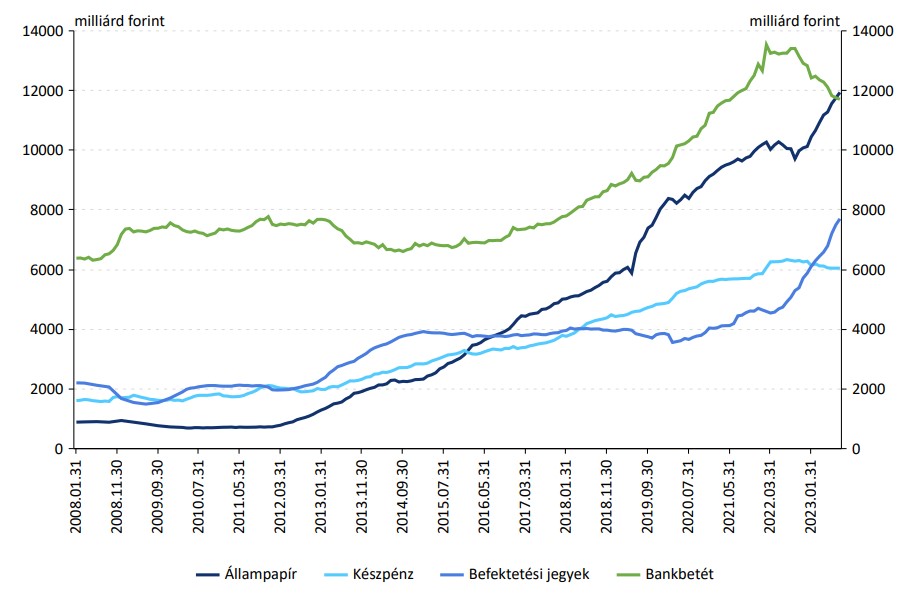

A tavalyi év közepén ugyan volt egy kis megtorpanás, de az utóbbi pár hónapban megint emelkedést látni: ősz elején már 8045 milliárd forint volt a készpénzállomány nagysága.

Pedig 2015 elején ez a mutató 3700 milliárd körül mozgott.

Szóval akkor hogy is van ez? Egyre többször fizetünk készpénzmentesen, de mégis egyre több készpénzünk van?

Beszédes, hogy az igény leginkább a nagycímletű bankjegyek iránt van. Volt olyan hét éves periódus, amikor a forgalomban lévő 20 ezresek a háromszorosára ugrottak.

Ugyanebben az időszakban a 10 ezreseknél csak 70 százalékos, az ennél is kisebb címleteknél pedig pusztán 25-40 százalékos volt a növekedés.

Hasonló tendenciát más országokban is látni. Sejthető, hogy a jelenség mögött az áll, hogy a lakosság jó része a készpénzt megtakarításokra használja. Amikor dönteni kell a bankok és a párnaciha kondíciói között jó páran vannak, akik inkább az utóbbit választják.

Mindez nem túl bölcs döntés. Hisz a készpénzen egy az egyben elszenvedi az infláció okozta veszteséget a lakosság. Ami a mostani környezetben különösen nagy érvágás.

Az elveszett kamatokon túl ráadásul a nemzetgazdaságnak is elég költséges a nagymennyiségű bankó kezelése.

A Pénzügyminisztérium már a COVID előtt is azzal számolt, hogy készpénzfizetési rendszer úgy évi 400-450 milliárd forintba fáj az országnak.

A készpénzállomány fenntartása drága dolog, számos kiadással jár, kezdve a készpénzgyártástól, egész a szigorú biztonsági feltételek melletti szállításig.

Korábbi felmérésekből az derült ki, hogy sokan azért is tartják otthon a pénzüknek legalább egy részét, hogy „kéznél legyen, ha szükséges”. Másrészt jó páran eleve túl kicsinek tartják az összeget, amivel bírnak.

Úgy érzik, hogy az kevés lenne egy befektetéshez.

A háztartási szektor főbb pénzügyi eszközeinek alakulása

Forrás: MNB

A Mastercard nemrég megjelent friss kutatása egy meglepő tényre is rávilágított: bár a digitális fizetési módok egyre népszerűbbek itthon, biztonsági szempontból a magyarok még mindig a készpénzben bíznak meg a legjobban.

Valószínűleg ennek hátterében részben az áll, hogy az utóbbi időben viszonylag sok digitális csalás került napvilágra.

Mindenesetre az MNB célja, hogy az elektronikus tranzakciók aránya 2030-ra jelentősen emelkedjen, és széleskörű, általános használatösztönzés esetén a tranzakciók 60 százaléka, további célzott intézkedések esetén pedig a tranzakciók kétharmada legyen elektronikus 2030-ra.