Már csak ezen a héten lehet venni magasabb kamatozású lakossági állampapírokat

ElemzésekNovember 4-től több lakossági állampapír kamatát is csökkenti az Államadósság Kezelő Központ (ÁKK). Aki a régi és egyúttal magasabb kamatozás mellett szeretne vásárolni, az siessen! A változások nem érintik a Magyar Állampapír Pluszt. A döntéssel meghosszabbítható a lakossági állampapír állomány hátralevő futamideje.

Csökkennek a kamatok

Az Államadósság Kezelő Központ (ÁKK) közleményt adott ki, miszerint:

„Az elmúlt időszakban megvalósult piaci hozamcsökkenés és az állampapírok iránti kedvező kereslet lehetővé teszi egyes lakossági állampapírok kamatainak mérséklését úgy, hogy azok továbbra is kiemelkedő, a piaci hozamoknál lényegesen magasabb megtérülést biztosítsanak a lakossági befektetőknek.

November 4-től az alábbiak szerint változik egyes, a lakosság számára értékesített állampapírok kamata: az Egyéves Magyar Állampapír (1MÁP) kamata 2,5 százalékra mérséklődik, a 3 éves Prémium Magyar Állampapír (PMÁP) kamatprémiuma 1,0 százalékra, az 5 éves futamidejű papíré pedig 1,4 százalékra csökken.

A forgalmazás egyéb feltételei nem változnak, az 1MÁP és a PMÁP továbbra is elérhető a Kincstár és egyes bankok, befektetési vállalkozások fiókhálózatában.”

Növekvő futamidő

A lépéssel a megtakarításokat az érintett lakossági papírokból a MÁP Plusz irányába tereli az ÁKK. A tendencia összességében kedvező, hiszen a MÁP Plusz emelkedő állományával növelhető a lakossági állampapír állomány futamidejének hossza. Ennek következtében az adósságkezelő szempontjából mérséklődik többek között a megújítási kockázat.

A MÁP Plusz kamatkiadásai ráadásul tervezhetőbbek az inflációkövető PMÁP-hoz képest, ahol az infláció változóként van benne az egyenletben.

Csatát vesztett

Az 5 éves futamidejű inflációkövető PMÁP papírok eddig kis túlzással megközelítették a MÁP Plusz évi 5 százalékos átlaghozamát. A PMÁP által fizetett (változó) kamat az előző évi inflációból és egy kamatprémiumból áll.

A kamatprémium lecsökkentésével viszont már csak egy rendkívül magas inflációs környezetben tudná meghaladni a PMÁP hozama a Magyar Állampapír Plusz hozamát. Erről azonban nincs szó, a Magyar Nemzeti Bank idén 3,3, jövőre 3,4, míg 2021-ben 3,3 százalékos inflációt vár.

Az 5 éves PMÁP kamatprémiuma a korábbi 1,7 százalékról 1,4 százalékra csökken. Ahhoz tehát, hogy PMÁP elérje a MÁP Plusz 5 százalékhoz közeli átlaghozamát, hozzávetőlegesen 3,6 százalékos inflációra lenne szükség minden évben.

Ha figyelembe vesszük a PMÁP bizonytalan kifizetéseit, a stabil hazai inflációs pályát, és a lecsökkentett kamatprémiumot, akkor nagy valószínűséggel nem éri meg PMÁP-ot venni MÁP Plusz helyett.

Felfutó állomány

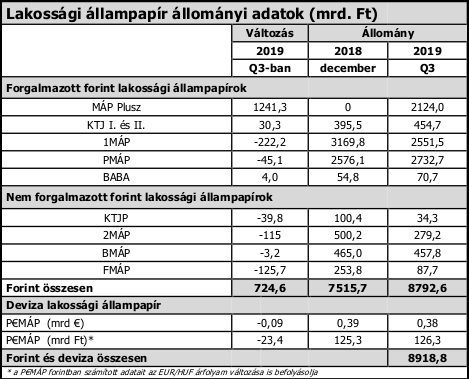

Az ÁKK adatai szerint 2019 harmadik negyedévében folytatódott a lakossági állampapírok állományának erőteljes bővülése és futamidejének növekedése. A csaknem 725 milliárd forintos negyedéves és az összességében közel 1277 milliárd forintos idei növekedéssel a teljes lakossági állomány elérte a 8792 milliárd forintot.

Az Államadósság Kezelő Központ (ÁKK) harmadik negyedéves adatai szerint a Magyar Állampapír Plusz igen rövid idő alatt vezető termékké vált.

A negyedévben összesen 1241,3 milliárd forint értékben fogyott az ötéves futamidejű, átlagosan évi 4,95 százalékos hozamot biztosító állampapírból. A MÁP Plusz mellett a nyomtatott Kincstári Takarékjegyek(KTJ I. és II.) és a Babakötvény tudott negyedéves és havi szinten is növekedést mutatni.

Forrás: ÁKK

Forrás: ÁKK

Rosszabbul járnak a bankok

A lakossági állampapír forgalmazói jutalékok mérsékléséről is döntött az ÁKK Zrt. a következő üzleti évtől, 2020. január 1-jétől kezdődően. A jutalékcsökkentés következtében a költségvetés által fizetett jutalékok 2020-ban jelentősen csökkennek.

Másrészről a harmadik negyedév során is élt az ÁKK a forgalmazói szerződések adta jogával, és összességében 272 milliárd forint értékben vásárolt vissza a bankok ún. saját számlán tartott lakossági állampapírjaiból.

Ezek a banki állományok a forgalmazók visszavásárlási kötelezettsége miatt halmozódnak fel. Az állampapír tulajdonosok a lejárati idő előtt eladhatják állampapírjaikat, melyeket a forgalmazók - szerződés szerint - kötelesek megvenni.

A lakossági visszaváltások során a banki könyvekbe bekerülő magasabb kamatozással rendelkező lakossági állampapírok ilyen esetekben a bankoknak termelnek, ezért is volt logikus lépés az ÁKK részéről ezen állomány visszavásárlása.