Megéri most OTP részvényeket vásárolni?

ElemzésekA hitelállomány várható bővülése, a szélesedő kamatmarzs és a kedvező makrogazdasági kilátások továbbra is támogatják az OTP részvények emelkedését. Az OTP szilárd tőkehelyzete és a kétszámjegyű sajáttőke-arányos megtérülési mutatója szintén növeli a részvények vonzerejét. A kockázati költségek is várhatóan alacsony szinten maradnak, amely segíti a magasabb profitabilitást. A hitelmoratórium és a kamatstop intézkedéseket már beárazhatták a befektetők, így emiatt újabb negatív reakció nem várható a papírokban.

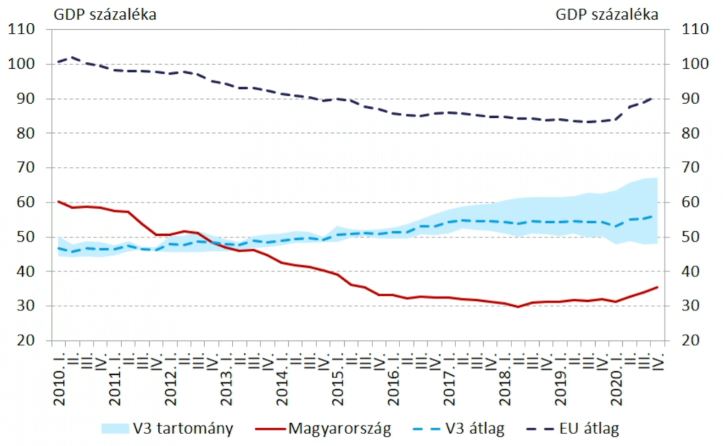

Az elmúlt években látható lendületesebb hitelezési aktivitás ellenére még mindig alacsony szinten van a lakossági és a vállalati hitelállomány Magyarországon. A magánszektor hitelállománya a GDP arányában alig több mint 35 százalék hazánkban. Magyarország pénzügyi fejlettsége nem indokol ennyire alacsony hitelpenetrációt, illetve hitelállományt.

Összehasonlításképpen a visegrádi országokban a magánszektor, vagyis a lakossági és vállalati hitelek állománya közel kétszer olyan magas a GDP arányában, mint idehaza. Az uniós átlag pedig közel háromszorosa a magyarnak.

Magánszektor hitelállománya a GDP arányában Magyarországon

Forrás: MNB

Bőven van még tere a hitelállomány egészséges szerkezetű növekedésének, amiből a magyar bankrendszer és az OTP Bank is sokat profitálhat.

A dinamikusabb hitelezés ugyanis magasabb kamat- és díjbevételeket eredményez.

Ezt a lehetőséget a régiós befektetők is látják, ami növeli a keresletet az OTP részvények iránt.

A hitelezés növekedését a hitel/betét arány sem korlátozza. A mutató 80 százalékon áll az OTP Csoportnál, amely nem számít magas, kifeszített szintnek. Az elmúlt időszakban az ügyfélbetétek állománya is egészséges növekedést mutatott a rendszerszinten alacsony betéti kamatlábak és a magasabb infláció ellenére is.

Profitmarzs

A növekedés.hu által megkérdezett bankok várakozásai alapján az egyhetes betéti kamatláb, vagyis az irányadó kamatszint 4,5 százalékig emelkedhet március, április magasságában. Újabb inflációs sokk hiányában jó eséllyel az év végig ezen a szinten maradhat a kamatkörnyezet.

Az új hitelek folyósításánál a bankok ezáltal magasabb hitelkamatokat tudnak felszámítani, amely a bankok kamatmarzsának a növekedéséhez vezethet.

A betéti oldalon a kamatok emelkedése ugyanis jellemzően kisebb mértékű. A folyamat jótékonyan hat a bankok profitszámaira.

Gazdasági kilátások

Az OTP eredménytermelő képességét nagymértékben befolyásolják a gazdasági kilátások. Hála a koronavírus utáni rendkívül gyors helyreállásnak, a magyar GDP 2021 során megközelítőleg 6,5 százalékkal, 2022-ben pedig közel 5 százalékkal bővülhet az MNB prognózisai szerint.

A gyors növekedés támogatja az OTP Bank teljesítményét, hiszen ezáltal a hitelkereslet is szépen bővül.

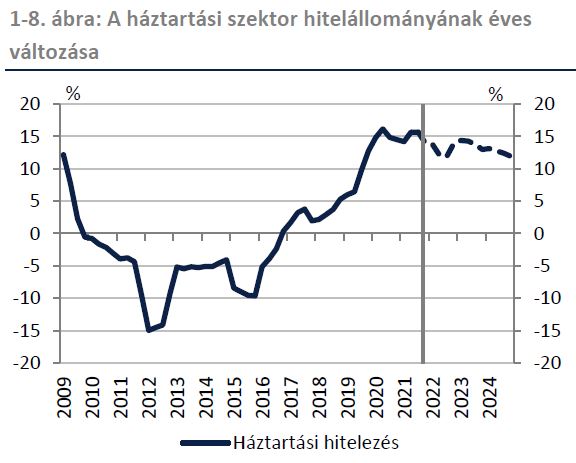

A lakosság hitelállománya évente 10 százalékot meghaladó ütemmel bővülhet a következő három évben az MNB előrejelzései alapján.

A jegybanki prognózisok ráadásul már számításba veszik a magasabb kamatkörnyezet fékező hatását a hitelállomány növekedésére vonatkozóan.

Forrás: MNB

A vállalati szektor hitelállománya is lendületesen, 5-10 százalék közötti értékkel növekedhet a következő három év során.

A hitelezés felfutása mellett az OTP Csoport akvizíciós tevékenysége is hozzájárul az árbevétel és a profit növekedéséhez.

Portfólió minőség

Az erős gazdasági teljesítménynek, a dinamikus béremelkedésnek és a munkaerőhiánynak köszönhetően a portfólió minőség is kedvezően alakul.

Az OTP 90 napon túl késedelmes hiteleinek állománya meglehetősen alacsony szinteken áll, alig több mint 3 százalék.

A jó portfólió minőségnek köszönhetően alacsonyan alakulnak az OTP Bank kockázati költségei, ami végeredményben magasabb profitszámokat jelent.

Hitelmoratórium

A célzottan meghosszabbított hiteltörlesztési moratórium 2022 közepén jár le. Egyre több ágazatban alakul ki azonban munkaerőhiány, a bérek lendületesen emelkednek. Ennek fényében a későbbiekben nem várható a nem-teljesítő hitelállomány számottevő megugrása.

A bankok ráadásul előzetes kommunikációjuknak megfelelően rugalmasan segíthetnek szükség esetén átütemezni a hiteleket.

Beárazva

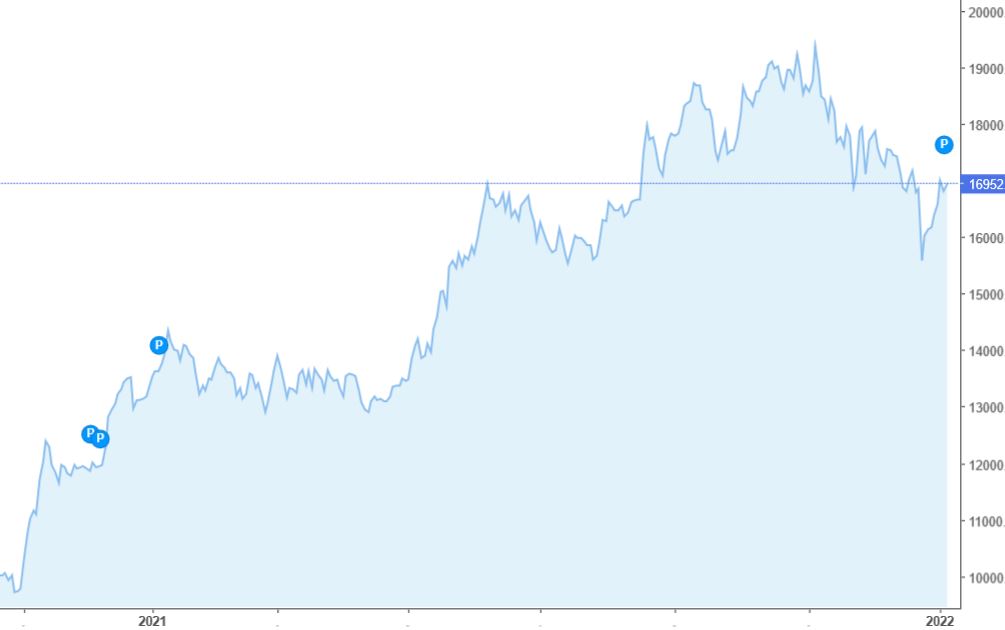

A hiteltörlesztési moratórium és a nemrég bejelentett kamatstop intézkedéseket a tőzsdén már beárazták a befektetők. Így ezen intézkedések miatt újabb negatív árfolyamreakció már nem várható.

A tavaly december 22-én bejelentett kamatstop miatti árfolyamesést az OTP már teljes egészében ledolgozta, ami jól mutatja a papírok relatív erejét.

OTP részvények árfolyamának alakulása

Forrás: Investing.com

Költséghatékonyság

A magyar bankrendszer uniós összevetésben magas költségek mellett működik. A digitalizációs fejlesztésekkel és a hatékonyságnövelő intézkedésekkel bőven lehet még csökkenteni a költség/bevétel mutatót, amely további lendületet adhat hosszabb távon a részvényeknek.

Tőkehelyzet és megtérülés

Az OTP Bank tőkehelyzete szilárd. A tőkemegfelelési mutatója magas szinteken, 17 százalék közelében mozog. A bank sokkellenálló képessége tehát erős.

Ezzel párhuzamosan a saját-tőke arányos nyereség 16,9 százalék, amely kimondottan kedvező érték.

Alapvetően mindkét mutató növeli az OTP Bank vonzerejét.

Kockázatok

A kockázatok között meg lehet említeni a részvények relatíve emelkedettebb árazását, illetve a geopolitikai feszültségeket többek között Ukrajna és Oroszország között. A koronavírus esetleges újabb hullámai és variánsai szintén bizonytalanságot okoznak. Emellett a nemzetközi kockázatvállalási étvágy jelentősebb hullámzása szintén átmenetileg nyomás alá helyezhetné a részvényeket.

Az esetleges negatív korrekciókat a befektetők azonban jó eséllyel megvásárolhatják, hiszen fundamentális oldalról vonzóak az OTP részvények.

A növekedés.hu által megkérdezett befektetési szakértők szerint középtávon akár a 20 ezer forintos szintekig is emelkedhet az OTP papírok árfolyama a jelenlegi 17 ezer forintos értékekről, amely közel 20 százalékos növekedési potenciált jelent. Ez mellesleg egybevág számos más piaci szereplő várakozásával is.