Mitől ilyen érzékeny a forint? - elemzői körkép a várható árfolyamról

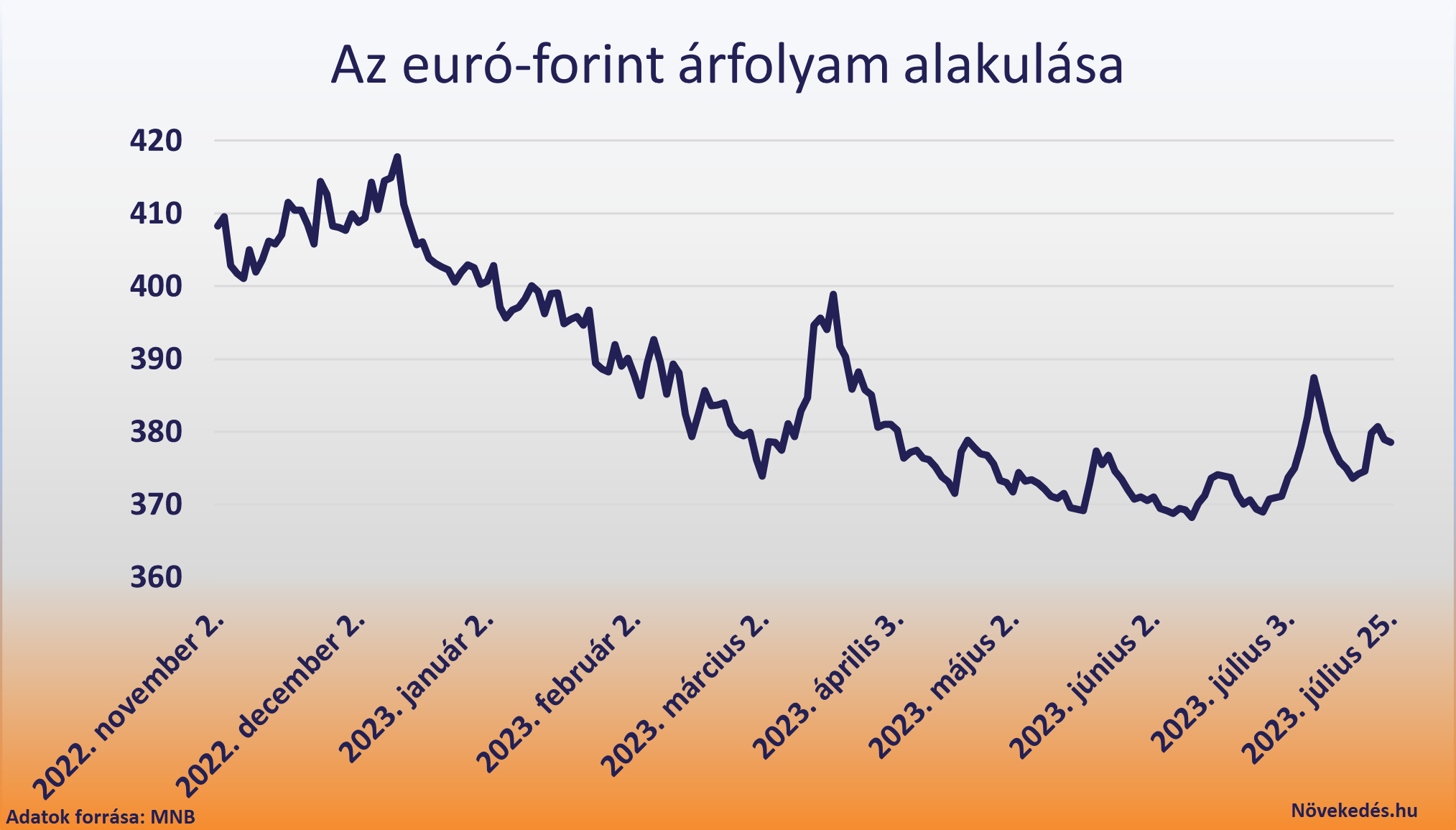

ElemzésekAz év első felében sokat erősödött a forint a tavaly év végén jellemző 420 körüli euró árfolyamhoz képest. Az elmúlt hetekben azonban nagy kilengések jellemezték a magyar fizetőeszköz főbb devizákhoz viszonyított mozgását. Banki elemzőket kérdeztünk arról, milyen forint árfolyamra számítanak a következő hónapokban, és miért ilyen volatilis a magyar deviza.

Tardos Gergely, OTP: 380 forint

A forint árfolyamát befolyásoló tényezők közül a régiós összevetésben is kiugróan magas irányadó kamat és a csökkenő energiaárak egyértelműen támogatják a forintot. Az éves előrejelzésünkben épp ezért egy jó ideje 380 körüli forintárfolyammal számolunk – fogalmazott Tardos Gergely, az OTP Bank Elemzési Központjának igazgatója. Mint mondta, a jelenleginél kedvező esetben akár erősebb is lehet ennél a magyar fizetőeszköz.

A forintot messzemenően támogatja, hogy sokat javult a magyar gazdaság külső egyensúlya..

A 2021 eleji egyensúly közeli helyzetből tavaly a GDP 8,1 százalékára emelkedett a folyó fizetési mérleg hiánya a magas energiaárak miatti cserearányromlás hatására – emlékeztetett. Mostanra azonban normalizálódtak a gáz és áramárak, amit tovább erősített, hogy a csökkenő reálbérek, a szigorodó fiskális és monetáris politika miatt visszaesett a fogyasztás, a beruházás és ezen tételek importvonzata. Ennek következtében már az első negyedévben is drámai javulást láthattunk a folyó fizetési mérlegben és a hiány GDP arányosan már csupán mintegy 3-3,5 százalékot tett ki. Ráadásul a javulás folytatódott, márciusban, áprilisban és májusban is a naptárhatástól megtisztítva komoly többletet láthattunk a mérlegben – ismertette a részleteket.

Jelentős folyó fizetési mérleg hiány esetén számottevő forint túlkínálat jellemzi a piacot, hiszen az importszámlák kifizetéséhez meg kell venni a devizát

– hívta fel rá a figyelmet Tardos Gergely.

Most, hogy a mérleg újra nem deficites ez a forintot gyengítő tényező eltűnt

– tette hozzá.

Jelenleg nagyon sok befektető tart forintot – ismertette a szakértő. Mindez abból a szempontból kockázatot jelent, hogy amennyiben a világgazdaságban valamilyen negatív esemény tapasztalható és ennek hatására többen elkezdik zárni a forint pozícióikat, akkor gyorsan gyengülhet a hazai fieztőeszköz. Ilyen eseményre láthattunk példát az utóbbi hetekben.

Továbbra is kockázatot, bizonytalanságot jelent, hogy mi várható az európai uniós források és az ország hitelminősítése kapcsán. Utóbbival kapcsolatban megjegyezte: kedvező, hogy az S&P legutóbb helyben hagyta az ország hitelminősítését.

Összességében a kockázatok ellenére, mi az év végéig tartó időszakban a forintnál nem számítunk trendszerű gyengülésre.

Mindezek alapján én úgy gondolom, hogy idén viszonylag erős maradhat a forint, majd jövőre az inflációs különbséggel fokozatosan gyengül majd a magyar fizetőeszköz, de bízunk abban, hogy drámai elmozdulásra nem kerül sor

-fogalmazott az OTP Bank Elemzési Központjának igazgatója.

Jelenleg egyértelműen látszik, hogy a jegybank az infláció mérséklődésével párhuzamosan csökkenti az irányadó kamatot. Emellett a már említett külső egyensúlyban bekövetkezett javulás jelentősen meghaladja a piac előzetes várakozásait. Hiszen utóbbi még mindig 4-4,5 százalékos folyó fizetési mérlegre számít 2023 egészében. Ennek azonban úgy tűnik töredéke lesz végül az éves hiány, sőt a mérlegtöbblet lehetősége is felvetődik – sorolta a forint árfolyamát alakító tényezőket.

Kiemelete, fontos kérdés, hogy a belföldi szereplőket meg lehet-e győzni, hogy visszatérjenek a forinthoz. Tavaly a háztartások ugyan jelentős összegeket fektettek forint állampapírba, de eközben viszonylag sok pénzt váltottak át forintból devizára.

Ilyen szempontból komoly jelentősége van a lakosság forintba vetett bizalma helyreállításának. Nem véletlen, hogy az MNB tanulmányt is közzétett arról, hogy nem éri meg gyengíteni a forintot.

Jelenleg nagy a bizonytalanság. Ha kedvezőtlen inflációs adatok érkeznek és erősödnek az európai, amerikai kamatemelésre vonatkozó előzetes várakozások azt a forint mindig megsínyli. Emellett az sem elhanyagolható, hogy mit kommunikál a magyar gazdaságpolitika. A komoly kamatkülönbözet és az egyensúlyi mérlegben beálló jelentős javulás azonban abba az irányba mutatnak, hogy a jelenlegi szintekről a forintnak nem kellene jelentősen gyengülnie, ugyanakkor a költségvetés kedvezőtlen helyzete, az EU-s források befagyása kockázatot jelent – húzta alá Tardos Gergely.

Németh Dávid, K&H: 375-390 forint

Jelenleg úgy tűnik némileg feljebb csúszik a kereskedési sáv – kezdte Németh Dávid, a K&H Bank vezető elemzője, amikor a forint euróval szembeni árfolyamának várható alakulásáról kérdeztük.

Mint mondta, a forint többször is támadta a 368-369 körüli szintet. Ez alapján úgy határoztuk meg, hogy a 368-as szint egy olyan erős ellenállás lehet a magyar fizetőeszköznek, amit nem biztos, hogy képes áttörni.

A legutóbbi erősödési hullámban viszont már azt láttuk, hogy az árfolyam csak 374 környékére tudott erősödni, ami szintén azt támasztja alá, hogy kialakulhat egy új 375-390-es kereskedési sáv, amiből néha kitörhet a forint lefelé, vagy esetleg fölfelé.

– fogalmazott.

Jelenleg szűk sávot azért nem lehet meghatározni, mert egyértelmű a forint érzékenysége. Nagy változás nem történt az első félévben és amennyiben érkezik egy-egy külső sokk még mindig nagy kilengéseket tapasztalhatunk. – tette hozzá.

Így továbbra is kérdés, hogy ez a fajta érzékenysége a forintnak mikor tud megváltozni.

Részben biztosan segítene az uniós forrásokról való megállapodás. Szintén enyhíthetné a forint kilengéseit, ha egyre inkább helyre kerülne a költségvetésünk, illetve ha ismét pozitívabb hangvételben nyilatkoznának az országról a hitelminősítők – sorolta a forint árfolyam stabilizálódásának feltételeit.

Így amennyiben lecsökken az infláció és ezzel párhuzamosan a kamatszintet is le tudjuk szállítani nagyságrendileg a régiós szintre, akkor egyre kevésbé lesz jelen a magas kamatok miatt kiáramló pénz, így sokkal meghatározóbbá válhatnak az ország gazdaságának alapműködéséből származó fundamentális pénzváltási igények – húzta alá.

Ez azt jelenti, hogy ha a folyómérlegünknek ez a hiánya megszűnik, sőt átmegy enyhe többletbe, akkor lecsökken az ország deviza beszerzés iránti igénye, sőt devizatöbblet alakulhat ki.

Mindez csökkentheti a forint kilengéseit, ez azonban egyelőre negyedévekben mérhető.

Jelenleg viszont több tényező is a volatilitást növeli. Ide sorolható a háború, amely továbbra befolyásolja a forint mozgását. Rendszerint megfigyelhető, hogy az Ukrajnából érkező negatív hírek még mindig képesek gyengíteni a forintot – hívta fel rá a figyelmet a szakértő.

Fontos kérdés, hogy az inflációs sokkot a világ hogyan képes leküzdeni, azaz hol lesz a kamatemelések vége és milyen szinten fog stabilizálódni az infláció, illetve ez mit fog jelenteni a gazdasági növekedésre nézve és el tudjuk-e kerülni a recessziót – hangsúlyozta.

Számos nyitott kérdés azonban a következő 1-2 hónapban várhatóan nem fog eldőlni, így velünk maradhat ez a fajta volatilitás.

Az MNB és a kormány között láthatóan egyetértés alakult ki arra nézve, hogy fontosnak tartják a stabil forint árfolyamot. Ennek megfelelően arról kommunikálnak, hogy a forint leértékelődése nem jó és már nem segíti a növekedést az exporton keresztül.

Ezzel kapcsolatban megjegyezte: Az állam devizaadóssága is nőtt az elmúlt két évben, ezáltal az állam árfolyamérzékenysége is emelkedett, hiszen a hitelek finanszírozási költsége is magasabbá válik, ha gyengül az árfolyam.

A következő félévben alapvetően egy óvatos jegybanki politika várható. A következő 4-5 hónapban nem valószínű, hogy agresszív kamatcsökkentésbe kezdenének, ehelyett várhatóan azon az úton haladnak tovább, amit a piac is elfogadott, ez pedig egyelőre 100 bázispontos vágást jelent havonta

– ismertette.

Azonban, mint mondta vannak kockázatok. Ide sorolható annak a lehetősége, ha a kormányzat nem tudja tartani az idei hiánycélt, ami okozhat turbulenciát. Ebben az esetben kérdéses, hogy milyen intézkedéseket fognak meghozni, ami főképp a 2024-es év költségvetése szempontjából lesz érdekes.

Nyeste Orsolya, Erste Bank: 370-390 forint

Nyeste Orsolya, az Erste Bank vezető makrogazdasági elemzője kiemelte, a forint valamivel magasabb szinten fog stabilizálódni, mint ahogy eddig megszokhattuk. Elsősorban azért, mert várhatóan a jegybank csökkenti a kamatokat, így a forint javára szóló kamatkülönbözet mérséklődni fog – magyarázta az elemző.

Ugyanakkor nem számítunk arra, hogy a folyamatosan gyengülő forint időszaka áll előttünk. Mi régóta egy 370-390-es sávba várjuk a forint euróval szembeni árfolyamát és ezt az előrejelzésünket egyelőre fenntartjuk

– fogalmazott.

MBH: 378 forint

Stabil forintárfolyamra számít az MBH Bank.

A tavalyi jelentős gyengülés után a forint vezeti egyértelműen az idei korrekciós trendet a fontosabb nemzetközi devizákkal szemben

– olvasható az MBH Bank sajtóközleményében. Mint írják, a forint közel 8 százalékkal a tavaly ilyenkori szintje alatt tartózkodik, ezzel segítve az importált infláció leszorítását is. Az idei év végére a korábbi negyedévhez képest változatlanul hagyva, 378-as euro-forint árfolyamszintet várnak az elemzők, mivel a pozitív és negatív tényezők kiegyensúlyozottnak mutatkoznak középtávon.