Nem győz lakáshitelt felvenni a lakosság – csúcson az új szerződések értéke

ElemzésekTöbb mint 20 százalékkal bővült a lakosság új jelzáloghitel szerződéseinek értéke szeptemberben – derült ki az MNB statisztikáiból. A háztartási és a vállalati hitelállomány növekedésének hosszú távon nincs komolyabb korlátja, miután GDP arányos értékük az uniós szint töredéke. Az MNB támogató pénzpolitikájának köszönhetően ráadásul hatalmasat estek az elmúlt évtizedben a vállalati és lakossági hitelkamatlábak. A hazai kkv-k már hasonló feltételek mellett vehetnek fel hitelt, mint a többi visegrádi országban működő vállalkozás.

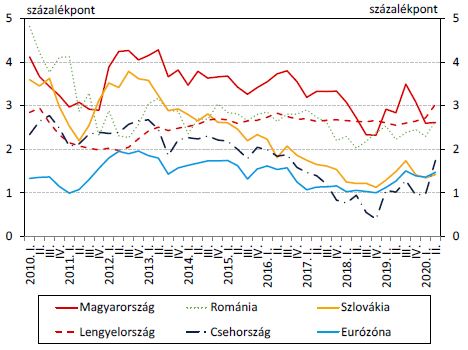

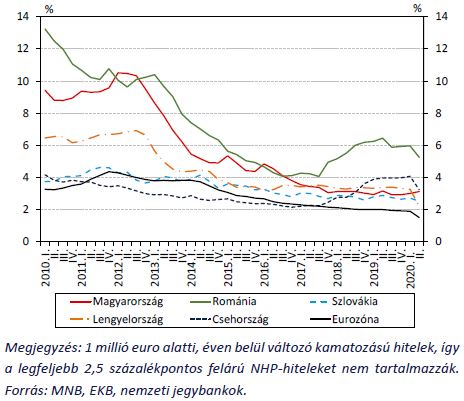

Vállalati hitelek kamatfelára

10 év alatt a harmadára süllyedt a vállalati hitelek kamata Magyarországon. Ennek köszönhetően a hazai kis és közepes vállalkozások már hasonló feltételek mellett vehetnek fel hitelt, mint a többi visegrádi országban működő vállalkozás. A régióban továbbra is Romániában a legdrágábbak a hitelek, melyek kamata átlagosan 5 százalék feletti.

Kamatok nemzetközi összehasonlítása a hazai pénznemben nyújtott kisösszegű vállalati hiteleknél

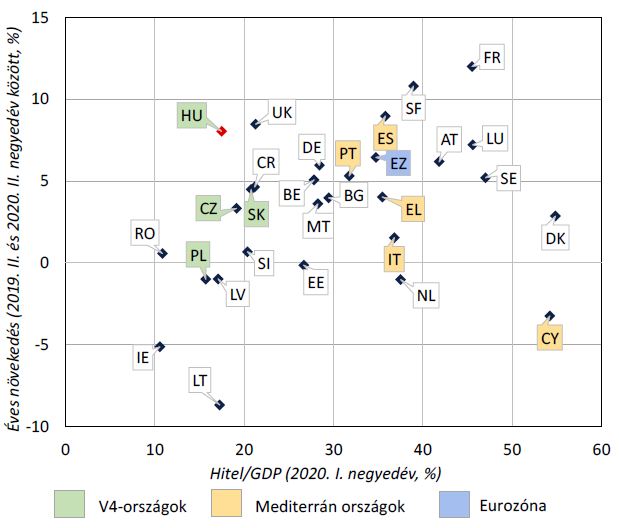

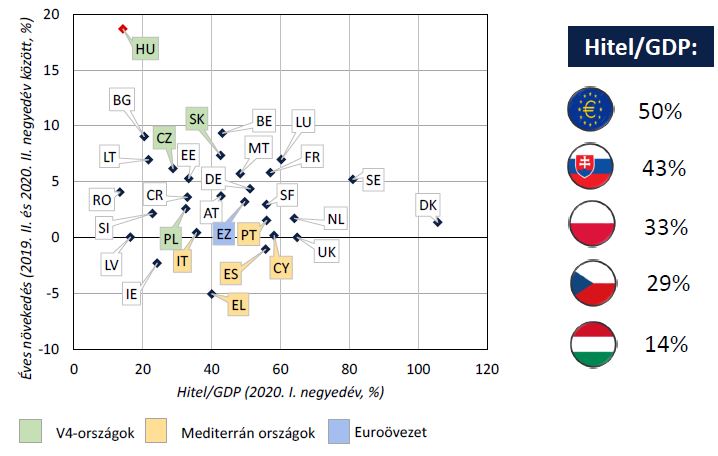

Van honnan növekedni

Az alacsonyabb kamatlábak érdemben támogatják a vállalatok hitelfelvételi dinamikáját. A hazai vállalati szektor GDP arányos hitelállománya mindössze 17 százalék körüli. Ezzel szemben az uniós átlag 35 százalék. Bőven van még tere a vállalati hitelállomány növekedésének.

A vállalati hitelek éves növekedési üteme és a GDP-arányos hitelállomány nemzetközi összehasonlításban, második negyedév

Forrás: MNB

Friss számok

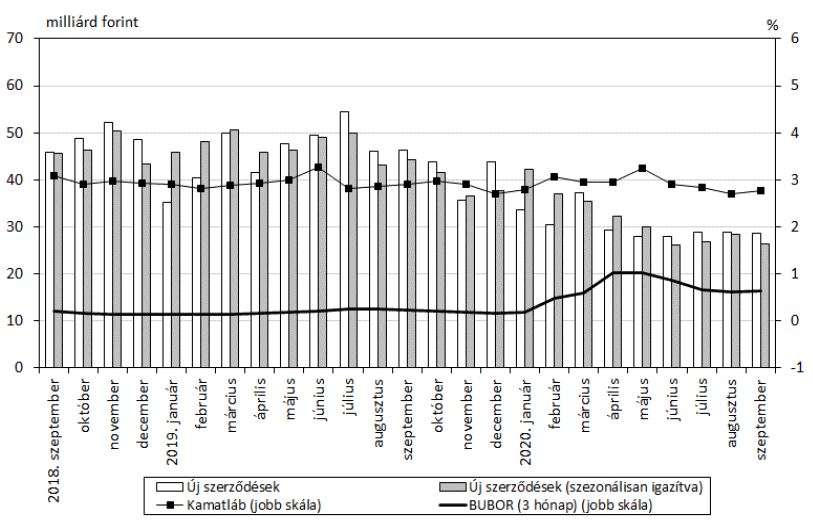

A járvány hatására a vállalatok jellemzően a beruházások elhalasztása és egyéb költségcsökkentő intézkedések mellett döntöttek. Emellett a bankok közel felénél szigorodtak hitelezési kondíciók a tavaszi járványhelyzet óta. Az MNB felmérése szerint a bankok elsősorban a minimálisan megkövetelt hitelképességi szintben, illetve hitelösszeg maximális nagyságában hajtottak végre jelentősebb szigorításokat. A hitelezési feltételek enyhítését a koronavírus második hulláma jó eséllyel késleltetheti. A vállalati hitelezés ugyan elkezdett normalizálódni, de a fentiek hatására továbbra is elmarad az év elején látott szintektől.

A nem pénzügyi vállalatokkal adott hónapban kötött 1 millió euro érték alatti forinthitel-szerződések átlagos kamatlába és az új szerződések értéke

Forrás: MNB

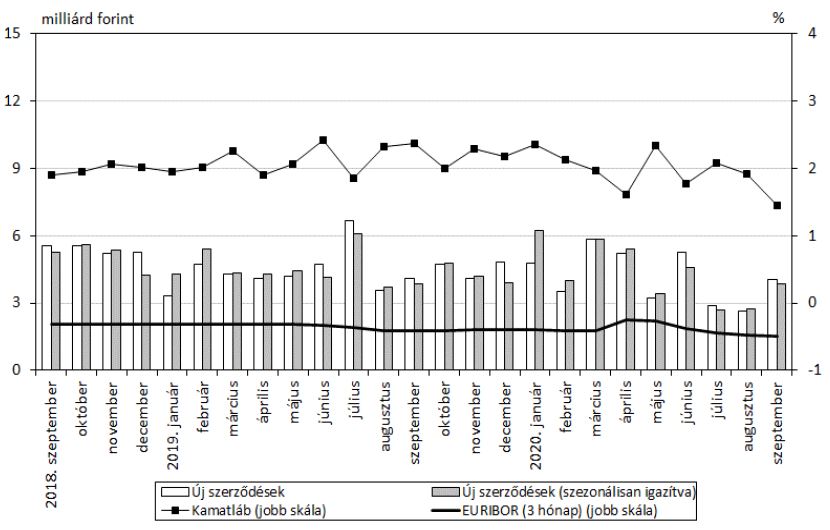

Az eurós hiteleknél valamelyest erőteljesebb visszapattanás figyelhető meg, amit a hitelkamatlábak enyhe süllyedése is támogatott.

A nem pénzügyi vállalatokkal adott hónapban kötött 1 millió euro érték alatti eurohitel-szerződések átlagos kamatlába és az új szerződések értéke

Forrás: MNB

Háztartások

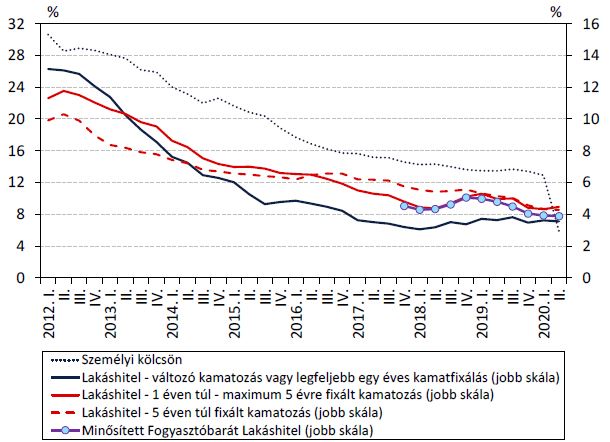

A lakossági hitelkamatlábak is óriásit csökkentek az elmúlt évtizedben, ami nagyrészt az MNB támogató monetáris politikájának köszönhető. Az idei évben a legszembetűnőbb csökkenés a személyi hitelkamatoknál volt megfigyelhető. A járvány miatt 5,9 százalékos kamatplafont vezetett be esetükben a kormány, hogy segítse a bajba jutott társadalmi rétegeket.

Az új háztartási hitelek THM-szintje

Forrás: MNB

Régiós kitekintő

A hazai lakossági jelzáloghitelek kamatfelára nem sokkal ugyan, de továbbra is meghaladja a visegrádi országok többségében mért értékeket. A különbség ugyanakkor a második negyedévben némileg szűkült. A régiós országokban enyhén emelkedtek a felárak, miközben Magyarországon érdemben nem változtak.

A kamatfelár nemzetközi összehasonlítása a hazai pénz-nemben nyújtott lakáscélú hiteleknél

Forrás: MNB

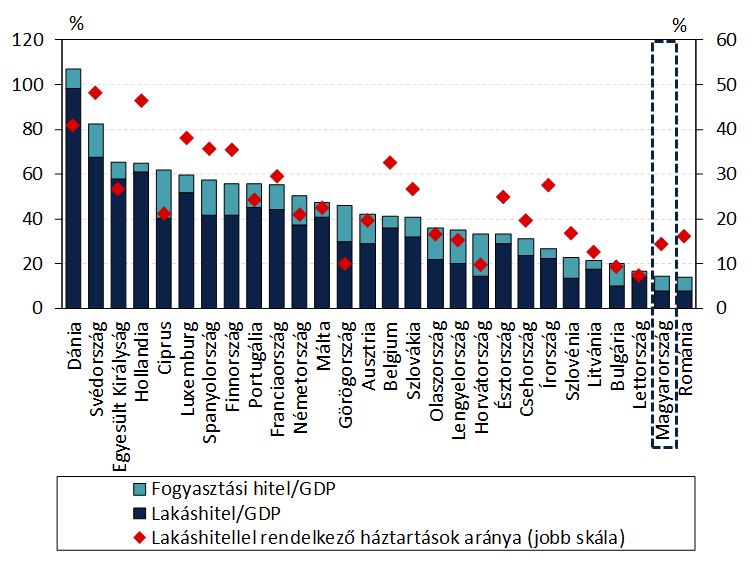

Alacsony bázis

A magyar lakosság hitelállománya – a vállalatihoz hasonlóan - nagyon alacsony európai összevetésben, a GDP csupán 14 százalékát teszi ki. Az uniós átlag ennek több mint háromszorosa, de a visegrádi országokban is jellemzően kétszer ilyen magas számokat látni. Bőven van még tere a hitelállomány egészséges szerkezetű növekedésnek.

A háztartási hitelek éves növekedési üteme és a GDP-arányos hitelállomány nemzetközi összehasonlításban

Forrás: MNB

A jelzáloghitel állomány ráadásul ennél is alacsonyabb Magyarországon, a GDP mintegy 9 százalékára rúg, ami az Európai Unióban az egyik legalacsonyabb érték. Egyáltalán nem beszélhetünk tehát túlhevülésről a hitelpiacon.

A nemfizetési kockázatot ráadásul a fix kamatozású forinthitel konstrukciók és a jövedelmi korlátok érdemben mérséklik. 2018 végétől majdnem nullára esett vissza az éven belül változó kamatozású lakáshitelek folyósítása.

GDP arányos jelzáloghitel állomány az unió országaiban

Forrás: MNB

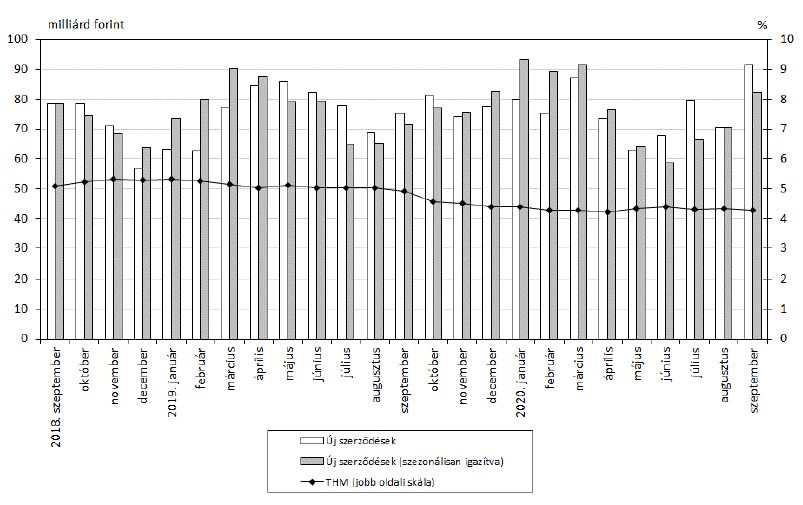

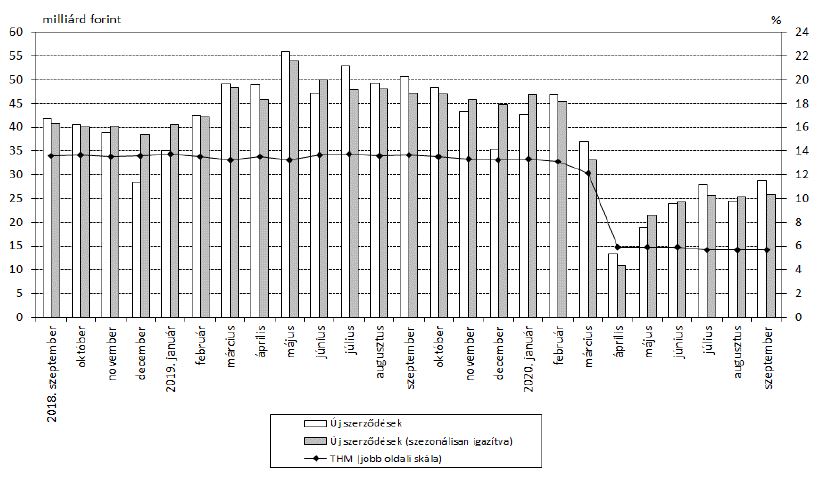

Csúcson az új szerződések értéke

A jelzáloghitelek iránt óriási volt a kereslet az elmúlt időszakban. Az új szerződések értéke több mint 21 százalékkal emelkedett szeptemberben éves alapon. Ennek eredményeképpen visszatért a járvány előtti szintekre az új szerződésállomány.

A háztartások adott hónapban kötött lakáscélú forinthitel-szerződéseinek havi átlagos hitelköltség mutatója és az új szerződések értéke

Forrás: MNB

Személyi kölcsönök

A járvány hatására a személyi kölcsönök kibocsátása esett vissza leginkább, mely majdnem lefeleződött éves alapon. Ez leginkább arra vezethető vissza, hogy a bankok a bajba jutott ágazatokban dolgozóknak nem vagy csak szigorúbb feltételek mellett hiteleztek.

A háztartások adott hónapban kötött forint személyihitel-szerződéseinek havi átlagos hitelköltség mutatója és az új szerződések értéke

Forrás: MNB

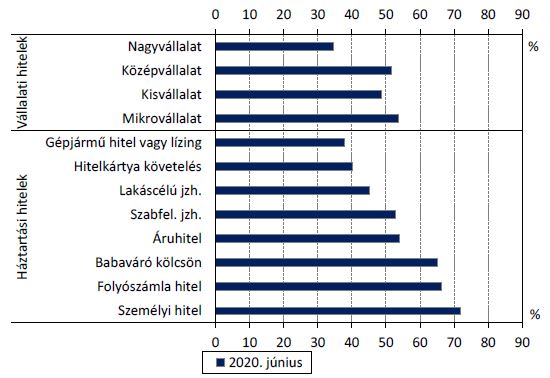

Moratórium

A hitelmoratóriumban az MNB adatai alapján a lakossági ügyfelek 40-50 százaléka vesz részt. A vállalatok esetében hasonlóképpen 40-50 százalékra tehető ez az arány.

A moratóriumban való részvétel állományarányosan hiteltípusonként, 2020 június

Forrás: MNB

A moratórium egyrészről nagy segítséget jelent a bajba jutott családoknak és vállalkozásoknak, másrészről megemeli a hitelállomány növekedésének dinamikáját.

A hitelek törlesztésének felfüggesztése miatt a meglévő hitelállomány amortizációja drasztikusan lassul. Ez a lakossági hitelállomány bővülésénél különösen szembetűnő, mely így közel 20 százalékkal bővült az idei második negyedévben.