A koronavírus átrajzolhatja a gazdaságot - Sokkal rosszabbak lehetnek a tőkepiaci hatások a SARS-járványhoz képest

InterjúA turisztikai, a hajózási, az autóipari és a luxuscikkeket gyártó vállalatok, valamint a légitársaságok a leginkább veszélyeztetettek, miközben a defenzív, médiaszolgáltató vagy telekommunikációs cégek felülteljesítők lehetnek – mondta a Növekedés.hu-nak Török Lajos, az Equilor vezető elemzője, aki szerint a koronavírus tőkepiaci hatásai sokkal rosszabbak lehetnek a 2003-ban pusztító SARS-járványnál.

Mely szektorokat, részvényeket büntetik a legjobban a koronavírus miatt? Mit nem érdemes most vásárolni?

A koronavírus legnagyobb vesztesei közé a turisztikai szektort, a légitársaságokat, a hajóút szervezőket és üzemeltetőket, valamint a luxuscikkek gyártóit lehet sorolni. A kínai turisták száma a 2003-as SARS vírus óta számottevően növekedett, miközben a luxustermékeket gyártó vállalatok árbevétel növekedése is leginkább Kínából eredt.

Az autóipar is komoly nyomás alatt van, az autóértékesítések száma Kínában 90 százalékkal csökkent az elmúlt hónapban. Figyelembe véve a nagyfokú német autóipari export kitettséget, a német autógyártó papírok is nehéz helyzetbe kerülhetnek a vírus terjedése és a gyárleállások miatt.

A 2018-as adatok alapján a BMW árbevételének 19,5 százaléka, a Daimler árbevételének 11 százaléka származott Kínából. A Volkswagen csoport pedig az eladott autóinak 38 százalékát Kínában értékesítette.

Ha viszont sikerülne megfékezni a koronavírust, akkor a jelenleg meglehetősen túladott autóipari részvényekben egy nagyobb mértékű visszapattanás, emelkedés valószínűsíthető.

Milyen szektorok, részvények teljesíthetnek jól a jelenlegi környezetben?

Egyértelműen a defenzív papírok lehetnek felülteljesítők. A nagyobb otthon töltött idő miatt például az amerikai Netflix médiaszolgáltató és produkciós vállalat vagy a gyógyszergyártó cégek kerülhetnek előnyösebb helyzetbe. Meg lehet még említeni az amerikai AT&T telekommunikációs vállalatot is, amiben lehetnek növekedési tartalékok.

Másrészről a klasszikus menekülő eszközök, úgymint az arany vagy a német és az amerikai állampapírok árfolyama emelkedhet, ha felerősödik a pánik és nagyobb volumenek beáramolnak ezen eszközökbe.

Érdemes megjegyezni, hogy a passzív befektetési alapok (ETF-ek) térnyerése miatt, megnőtt a részvények közötti együttmozgás. Emiatt, ha eladják az ETF termékeket a befektetők, akkor az egész piac esik, beleértve a kevésbé érintett, jó fundamentumokkal rendelkező vállalatokat is. Utóbbira jó példa lehet a Google, illetve az Alphabet nevű anyavállalata. Igaz, a kevésbé érintett papírok esetében a csökkenés mértéke kisebb.

Mekkora negatív hatásokkal számol a német és a magyar autóiparban az ellátási lánc akadozása és a kínai értékesítések visszaesése miatt?

Napjainkban egy óriási átrendeződés figyelhető meg az autóiparban. A károsanyag kibocsátási szabványoknak való megfelelés, a folyamatos fejlesztések, az elektromos autókra történő minél gyorsabb átállás hatalmas beruházási költségeket jelent.

Ezen költségeket a német autógyártók korábban jellemzően a kínai autóeladások felfutásából fedezték, melyek most számottevőn visszaestek. Ha a kínai autóeladások a februárhoz hasonlóan bezuhannának az első félévben, akkor az jelentős problémákat okozhatna az autóiparban, amit ezáltal egy meglehetősen sérülékeny szektornak tartunk.

Megnőhet-e a csődhullám Kínában a vállalatok alacsony szintű likviditása miatt?

A legtöbb kínai kis, és közepes vállalkozás rövid lejáratú bankbetéte, készpénzállománya mindössze 2-3 havi működést fedez. Emiatt egy nagyobb csődhullám elkerülése érdekében mindenképpen szükséges lesz állami mentőövre. Az állami cégek esetében ez viszonylag egyszerűen megoldható: tőkeemelés keretében likviditáshoz juthatnának ezen cégek, igaz az állami tulajdonhányad enyhén növekedne.

A magáncégek esetében azonban már nehezebb a helyzet, de a kínai vezetőség minden bizonnyal megoldást fog találni. Főleg, miután el szeretnék kerülni az árnyékbankrendszer nehézségeinek felszínre kerülését.

Forrás: Equilor, Bloomberg

Forrás: Equilor, Bloomberg

Milyen lehetséges monetáris vagy fiskális politikai válaszlépéseket vár a nemzetközi piacokon?

Úgy gondoljuk, hogy biztosan lesz beavatkozás. A Fed első körben márciusban 0,25 százalékponttal kamatot csökkenthet, illetve tovább fenntarthatja a rövidlejáratú állampapír vásárlási programot vagy akár növelheti is a mennyiségét a jelenlegi havi 120 milliárd dollárról.

Az Európai Központi Bank (EKB) ugyanakkor sokkal nehezebb helyzetbe kormányozta magát az utóbbi évek kamatpolitikájával. Az elmaradt kamatemelések miatt jelenleg nulla százalékon áll az irányadó ráta, miközben a betéti kamatlábak a negatív területen vannak.

Innen már nincs túl sok tér a lazításra. Az eszközvásárlási programot pedig a kibocsátói limitek és a tőkekulcsok miatt már nehézkes érdemben bővíteni. Inkább a vállalati kötvényvásárlások vagy szélsőséges esetben a részvényvásárlások irányába mozdulhat el az EKB a japán jegybankhoz hasonló módon. Minél jobban elterjed a vírus, annál inkább találkozhatunk extrémebb forgatókönyvekkel.

Fiskális oldalról megjelenhet a helikopterpénz, amit már Hongkong-ban láthatunk is. Németország is elengedheti a klasszikusan nagyon szigorú költségvetési politikáját, illetőleg számos EU-s ország, köztük Olaszország esetében lazíthat Brüsszel a költségvetési elvárásokon.

A kínai jegybank további kamatcsökkentéseket és likviditásfokozó intézkedéseket jelenthet be, melyek szintjét a várható gazdasági károkhoz igazíthatja.

A 2003-as SARS vírushoz képest milyen részvénypiaci hatásokkal számolnak most a koronavírus esetében?

A koronavírus tőzsdei hatásai sokkal rosszabbak lehetnek a SARS vírus által okozott károknál. A SARS vírus idején az amerikai részvénypiacok megközelítőleg 15 százalékponttal estek. Ennél most jó eséllyel nagyobb esést is láthatunk.

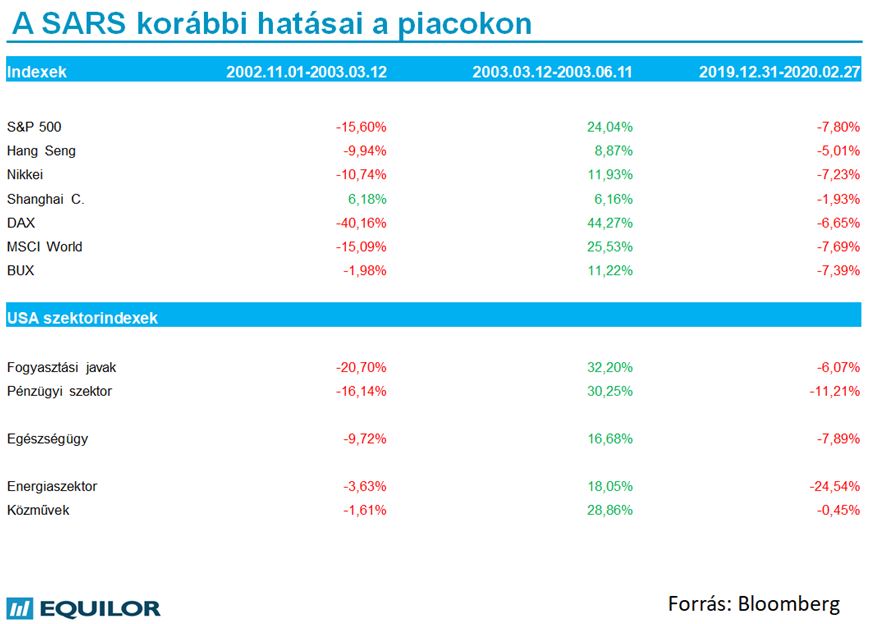

Az alábbi táblázatban kigyűjtöttük, hogy mekkora volt a SARS vírus idején a negatív korrekció mértéke, mekkora volt az ezt követő felpattanás, illetve megnéztük, hogy idén február 27-vel bezárólag hol tartanak a részvénypiacok.

A részvénypiaci esés esélyét az is növeli, hogy az elmúlt negyedévekben hatalmasat emelkedtek a piacok, a részvényindexek historikus csúcsokon voltak. Emiatt a részvények árazottsága is megemelkedett és meglehetősen kifeszítetté lett. A befektetői pozícionáltság is túlfűtötté vált, már rengetegen bevásároltak, így kevesebb a potenciális új vevő.

A magyar részvénypiacon mely papírok esetében lehetnek erőteljesebbek a negatív hatások?

Az OTP és a MOL részvények kerülhetnek viszonylag nagyobb nyomás alá. A romló makrogazdasági környezet, az ezáltal mérséklődő hitelezési dinamika és portfólió minőség romlás visszavetheti a bankcsoport eredménytermelő képességét. Az olajárak esése és a finomítói marzsok további várható szűkülése miatt pedig a MOL papírok is alulteljesítővé válhatnak.

Milyen szintekre várják az euró/forint árfolyamot az elkövetkezendő időszakban?

Általában rosszul teljesítenek a feltörekvő régiós devizák olyan időszakokban, amikor jelentősen lecsökken a nemzetközi szereplők kockázati étvágya. Az euró/forint tekintetében alapvetően egy sávozást várunk, de az aktuális kockázatok fényében 335 és 345 forint között alakulhat ki az új sáv.

Ha egy monetáris lazítást hajtana végre az Európai Központi Bank, akkor az mindenképpen segítene a forintnak. Magyarországon egyelőre nem várunk jegybanki beavatkozást, inkább az Európa-szerte lazíthatnak a központi bankok, ami egy idő után vonzóbbá teheti a hazai fizetőeszközt.