Jöhetnek a nulla százalék körüli hitelek?

ElemzésekEurópában a jegybankok laza monetáris politikája miatt egyre jobban süllyednek a hitelek kamatai, Dániában például már negatív kamatlábak mellett folyósítanak jelzáloghitelt. Azaz gyakorlatilag a bank fizet az ügyfélnek, hogy hitelt vegyen fel. De vajon hogyan lehetséges ez, és mi a hatása mindennek az ingatlanpiacra nézve?

Lazítanak a jegybankok

Az Európai Központi Bank (EKB) 2014-ben a negatív területekre vágta a betéti kamatlábakat, melyek napjainkra -0,50 százalékra süllyedtek. Ezzel párhuzamosan az irányadó rátát 0,00 százalékra csökkentette az EKB.

A fenti lépések hatására rendkívül olcsóvá vált a (jelzálog)hitelek felvételének költsége, aminek következtében megnőtt a hitelfelvételi kedv, és ezáltal a fizetőképes kereslet az ingatlanpiacon.

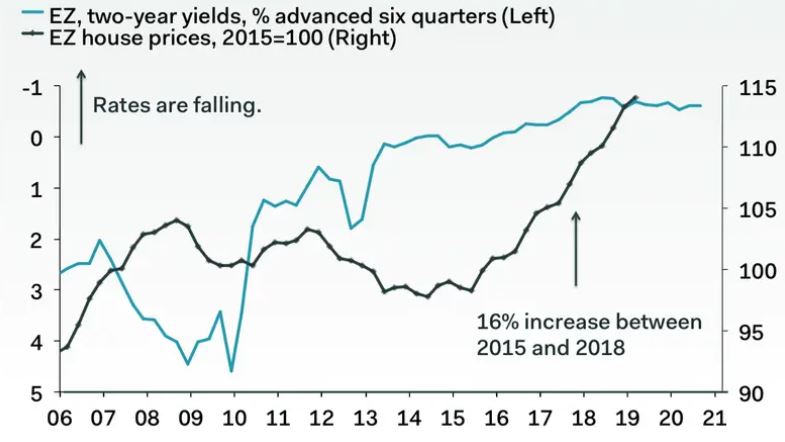

A laza pénzpolitikának (és a gazdasági kilábalásnak) köszönhetően 2015 és 2018 vége között átlagosan 16 százalékkal emelkedtek az eurózónában az ingatlanárak a Pantheon Macroeconomics tanulmánya alapján.

Nagyon szoros ugyanis a kapcsolat az ingatlanárak emelkedése és a lakáshitelek kamatainak alakulása között. Minél jobban és tartósabban süllyednek a hitelkamatok, annál nagyobb mértékben tud emelkedni az ingatlanpiac.

Az alábbi kép a 2 éves kötvényhozamok és a lakásárak kapcsolatát szemlélteti. A kék vonal (bal tengely) mutatja a 2 éves hozamokat inverz módon (azaz minél magasabbra emelkedik, annál kisebb a fizetendő kamat), a fekete vonal (jobb tengely) pedig a lakásárak alakulását jelzi.

Forrás: Pantheon Macroeconomics

Forrás: Pantheon Macroeconomics

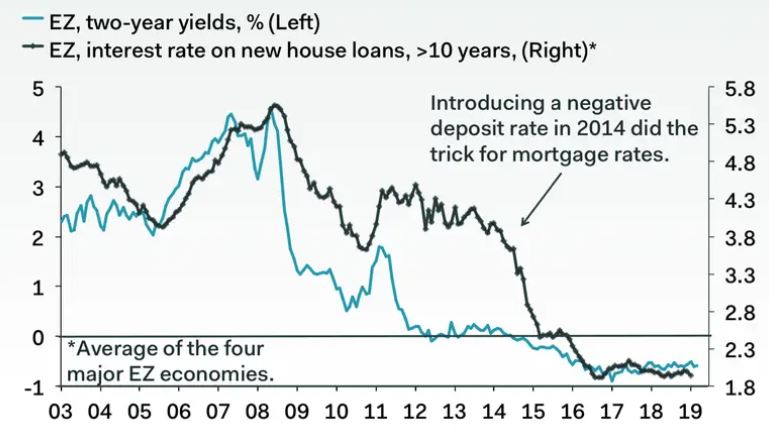

A következő grafikon pedig azt illusztrálja, hogy a kötvénypiaci hozamok süllyedésével (és a lazuló pénzpolitikával) párhuzamosan a jelzáloghitelek kamatai is lecsökkennek.

A kék vonal (bal tengely) a 2 éves kötvényhozamokat, míg a fekete vonal (jobb tengely) az eurózóna négy legnagyobb gazdaságában átlagosan elérhető jelzáloghitelek kamatlábát mutatja. Az együttmozgás szemmel látható.

Forrás: Pantheon Macroeconomics

Forrás: Pantheon Macroeconomics

Mínuszos kamatok a lakáshiteleknél

A helyzet szélsőségességét jól mutatja, hogy Dániában megjelentek a negatív kamatozású 10 éves lakáshitelek. Másképpen megfogalmazva az ügyfeleknek kevesebb pénzt kell visszafizetniük, mint amennyit felvettek, azaz a bank „fizet” az ügyfélnek azért, hogy hitelezhessen.

Dánia harmadik legnagyobb bankja, a Jyske Bank -0,5 százalékos kamatozás mellett kínál 10 éves jelzáloghitelt. Egy másik dán bank, a Nordea pedig elkezdte a 20 éves fix kamatozású hitelek folyósítását 0 százalékos kamatok mellett. A Nordea 30 éves jelzáloghitelei továbbá mindössze 0,5 százalékos hitelkamatok mellett elérhetők.

Hogyan lehetséges ez?

Dániában még mélyebbek a betéti kamatlábak, mint az euróövezetben. A dán jegybank nyár végén ugyanis -0,75 százalékra csökkentette a betéti kamatlábakat.

A jelenlegi pénzpiaci környezetben Dániában a bankok többek között az intézményi szereplőktől szintén negatív kamatok mellett tudnak forrást szerezni, amit aztán tovább hiteleznek a lakosság felé. Akár még egy kis kamatmarzs is keletkezhet az ügyleten, miközben a marketing érték hatalmas.

A gyakorlatban természetesen a hiteleknél jelentkező összes egyéb költséggel együtt azért jellemzően nem fizet a bank az ügyfélnek a futamidő végén, még akkor sem, ha a kamatozás negatív. Még így sem rossz üzlet azonban a lakosság számára felvenni a lakáshiteleket.

A betétesek sem ússzák meg

A negatív betéti kamatlábak komoly veszteségeket jelentenek a bankszektornak. Ezért a UBS nemrég bejelentette, hogy az 500 ezer eurónál nagyobb betéttel rendelkező ügyfelek esetében negatív kamatot számít fel a bank.

Több európai bank is mérlegeli mellesleg a negatív betéti kamatlábak bevezetésének a lehetőségét a nagyobb ügyfelek esetében. A problémát csak az okozza, hogy senki sem akarja ezt először bejelenteni.

Begyűrűzhet hozzánk is?

Minél jobban lassul a külső növekedés, és ezáltal minél inkább visszaesik az eurózónában az infláció, az annál erőteljesebben jelentkezhet nálunk is. Egy tartósan alacsony hazai inflációs környezet pedig tartósan alacsony pénzpolitikát tesz indokolttá.

Ha tovább lazítanak a globálisan meghatározó jegybankok, abban az esetben az MNB is lekövetheti a lépéseiket. Ennek eredményeképpen akár Magyarországon is még tovább süllyedhetnek a jelzáloghitelek kamatai a jelenlegi történelmi mélypontokról. Negatív kamatozású lakáshitelekről ugyanakkor hazánkban még nem időszerű beszélni.

Nagy Márton, az MNB alelnöke egy korábbi nyilatkozatában kifejtette, hogy a következő 5 - 10 évet a tartósan alacsony kamatok határozhatják meg, miután teljesen megváltozott az infláció természete.

Vagyoni helyzet

Az ingatlanárak emelkedése egyúttal támogatja a lakosság vagyoni helyzetének a javulását.

Magyarországon például a családok több mint 85 százaléka saját tulajdonú ingatlanban lakik, vagyis az ő vagyonuk fokozatosan növekszik az ingatlanárak emelkedésével párhuzamosan. Az ebből keletkező vagyonhatás pedig kedvezően hat a fogyasztásra és a beruházásokra is.