Miért számol tartósan magas állampapírhozamokkal a PM?

ElemzésekMikor és hol tetőzhet az irányadó jegybanki kamat, illetve mikor éri el az MNB az inflációs célját? Miként alakulhat továbbá hazánk országkockázati felára és milyen szinteken mozoghatnak az állampapírpiaci hozamok? Emellett miért számol tartósan magas állampapírhozamokkal a Pénzügymisztérium a napokban közzétett konvergencia programjában? Többek között erről kérdeztük Virovácz Pétert, az ING Bank vezető elemzőjét.

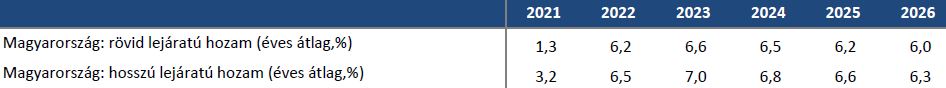

A Pénzügyminisztérium 2022-2026-os időszakot lefedő konvergencia programja tartósan magas rövid és hosszú lejáratú állampapírhozamokkal számol.

A rövid állampapírhozamok jellemzően a jegybanki irányadó rátával, míg a hosszú lejáratú kötvényhozamok az inflációval és inflációs várakozásokkal mozognak együtt szorosan.

Konvergencia program, feltételezések a külső gazdasági környezetre

Forrás: Pénzügyminisztérium

ING Bank

A Pénzügyminisztérium táblázatából azt lehet leszűrni, hogy 2023-ban is emelkedő kamatkörnyezettel kalkulál a kormány – mondta el Virovácz Péter. Az ING Bank vezető elemzője is magasabb átlagos kamatszintet vár 2023-ban, mint 2022-ben.

Az idén ugyanis a kamatpálya még emelkedett. Ezzel szemben 2023-ban stabilabban, magasabb szinten alakulhat a kamatkörnyezet, ami magasabb egész éves átlagot jelent. Optimista esetben 2023 második felében már elképzelhetők kisebb kamatcsökkentések a jegybank részéről.

Sok múlik azon Virovácz szerint, hogy miként alakul a költségvetési politika. Ha az szigorúbbá válik, akkor az megteremti a lehetőséget a monetáris politikában, hogy ne kelljen annyira lendületesen kamatot emelni és sokáig magasan tartani az irányadó rátát.

Kamatemelési ciklus

Valószínűsíthetően az idén megáll a kamatemelési ciklus. Az egyhetes betéti kamatláb 8,25 százalékon tetőzhet augusztus magasságában. A kockázatok ugyanakkor egyértelműen felfelé mutatnak, leginkább az esetlegesen magasabb infláció miatt – mutatott rá Virovácz Péter.

Összességében 2023-ban is 8 százalék felett maradhat még az irányadó ráta. Azt, hogy mikor és milyen módon kezd újra csökkenteni az MNB, más régiós jegybankok és az Európai Központi Bank pénzpolitikája is befolyásolja.

Emellett nem tudjuk, hogy mi lesz a különböző szankciókkal, embargókkal, melyek akár tartásan magasabb inflációs környezetet okozhatnak. Ez azonban nem azt jelenti, hogy tartósan kétszámjegyű árdinamikára kell készülni. Csupán annyit jelent, hogy sokkal lassabban térünk vissza a 3 százalékos inflációs célhoz – fejtette ki az ING Bank vezető elemzője.

Inflációs cél

Virovácz Péter azzal számol, hogy a monetáris politika hiteles és eléri a célját. Ennek fényében 2024-ben visszatér 3 százalékhoz a fogyasztói árindex. Amennyiben ez megtörténik, akkor az a rövid oldalon is egy csökkenő kamatkörnyezetet eredményezhet.

Hosszú távon az MNB egyensúlyi kamata 2,5-3,5 százalék körül alakulhat, ami lényegében nullás reálkamatkörnyezetet jelent.

Ebből kifolyólag szemben a Pénzügyminisztérium előrejelzésével, arra számít Virovácz Péter, hogy a rövid hozamok is 2023-tól csökkenni kezdenek, ahogy elkezdenek beépülni a kamatcsökkentési várakozások. A rövid hozamok hozzávetőlegesen együtt mozognak az MNB irányadó kamatával.

Hosszú lejáratú kötvényhozamok

A hosszú lejáratú kötvényhozamok pedig az inflációs cél elérésével és az inflációs várakozások későbbi mérséklődésével együtt újra csökkenni fognak.

Ha azzal számolunk, hogy évről évre csökken a költségvetési hiány és ezáltal az állam finanszírozási igénye, akkor relatíve kevesebb kötvénykibocsátásra lesz szükség. A kisebb kötvény kínálat alacsonyabb hosszú hozamokat eredményez.

Virovácz Péter az idén átlagosan 6,4, jövőre 6,1, míg 2024-ben 4,5 százalékos 10 éves kötvényhozamszintekkel kalkulál.

Országkockázati felár

Az ING Bank vezető elemzője nem számol másfelől az országkockázati felárak további emelkedésével. Jelenleg a koronavírus, a háború, a szankciók, az energiaválság és a jogállamisági eljárás miatt már eleve emelkedettebb szinteken tartózkodik hazánk országkockázati felára.

A mostaninál nehéz tartósan magasabb kockázati prémiumot elképzelni a magyar eszközökön. Ötéves időtávon a fenti kockázatok bőven oldódni fognak, ami a kockázati prémium mérséklődésével fog együtt járni.

Pénzügyminisztérium előrejelzései

A Pénzügyminisztérium előrejelzései rendkívül konzervatív becslésnek tűnnek Virovácz Péter szerint, melyek jelentős puffert biztosítanak az adósságfinanszírozási számok esetében. Ha ugyanis a tényleges hozamok alacsonyabban alakulnak majd, az nagyobb költségvetési mozgásteret jelent.